Mehrwertsteuersätze in der Schweiz (MWST – Mehrwertsteuer), (TVA – Taxe sur la valeur ajoutée), (IVA – Imposta sul valore aggiunto). Die Schweizerische Eidgenossenschaft ist weder Teil der EU, noch gehört es dem Verbrauchssteuergebiet der EU an. Folglich sind Handelsgeschäfte mit Schweizer Unternehmen als Import oder Export außerhalb der EU zu behandeln. Das hat Einfluss darauf, wie Sie Ihre Mehrwertsteuer verwalten und buchen.

Änderung der Mehrwertsteuersätze 1. Januar 2024

Normaler Mehrwertsteuersatz 7,7% bis 8,1%.

Ermäßigter Mehrwertsteuersatz 2,5% bis 2,6%.

Hotels 3,7% bis 3,8%.

Nach Angaben der Schweizer Steuerbehörden

Welche Mehrwertsteuersätze gibt es in der Schweiz?

Um diese Frage zu beantworten, müssen Sie zunächst wissen, wie man den Namen dieses Landes schreibt, die von vielen als am schwersten zu buchstabierende Nation der Welt betrachtet wird. Dieser Staat hat zudem vier verschiedene Sprachen und daher vier unterschiedliche richtige Schreibweisen des Landesnamen, sodass die Anzahl an Schreibfehlern riesig ist.

Die korrekte Schreibweise auf Deutsch ist: Schweiz

Aber Sie werden auch anderen korrekten Schreibweisen begegnen:

Englische Schreibweise: Switzerland

Französische Schreibweise: Suisse

Italienische Schreibweise: Svizzera

Rätoromanische Schreibweise: Svizra

(wird im Osten der Schweiz gesprochen und ist ein Dialekt des Lateinischen)

Lateinische Schreibweise: Helvetia, Helvetica

Schweizer Mehrwertsteuernummer

EU-Mehrwertsteuernummer-Format: Die Schweiz ist nicht Teil der EU.

Das Schweizer Format für die MWST-Nummer sieht folgendermaßen aus:

CHE000000000

Sie werden auch UID000000000 sehen, UID meint die Unternehmens-Identifikationsnummer, die mit der Mehrwertsteuernummer übereinstimmt. Es gab vorher 6-stellige Nummer, diese wurden aber im Jahr 2014 abgeschafft.

Wo liegt der Standard-Mehrwertsteuersatz in der Schweiz?

Weil dieser Staat an die Individuen und die Unternehmen vorrangig vor dem Staat und der Bürokratie glaubt, haben Sie in den meisten Bereichen eher geringe Steuern. Das gilt auch für die Mehrwertsteuer, die deutlich unter der der europäischen Nachbarn liegt. Sie haben ein schlankes Mehrwertsteuer-System mit wenigen Ausnahmen, der überwiegende Teil liegt bei 7,7%.

Mehrwertsteuernormalsatz: 7,7%

(Zum 1. Januar 2018 wurde der Mehrwertsteuernormalsatz von 8% auf 7,7% gesenkt)

Welche reduzierten Mehrwertsteuersätze gibt es in der Schweiz?

Andere Mehrwertsteuersätze: 2,5% | 3,7%

Mehrwertsteuersatz 3,7%: Hotel. (2018 auf 3,7% gesenkt)

Mehrwertsteuersatz 2,5%: Bücher und e-Books, Zeitungen, Lebensmittel und Getränke (ausgenommen Alkohol und Restaurants = 7,7%), Medizin, Leitungswasser.

(E-Books erhielten 2018 den Mehrwertsteuersatz von 2,5%, vorher waren es 8%. Jetzt haben alle Bücher in der Schweiz den gleichen Mehrwertsteuersatz)

Mehrwertsteuerfrei: Wie in der EU sind Gesundheitswesen, Bankenwesen, Versicherungen, Bildung und Immobilien von der Mehrwertsteuer befreit.

(Liechtenstein bildet mit der Schweiz eine Mehrwertsteuerunion und hat dieselbe Mehrwertsteuer und Mehrwertsteuersätze)

Auf dieser Seite finden Sie Mehrwertsteuersätze der EU-Länder

Vorsteuerabzug

Sie können keinen Vorsteuerabzug geltend machen für:

Die Schweiz hat keine speziellen Leistungen festgelegt, die nicht zurückgezahlt werden können, aber es gilt eine Minimalgrenze von 500 CHF, umgerechnet 425 Euro, ab der die Mehrwertsteuer gefordert werden kann, sodass die meisten üblichen Ausgaben auf einer Geschäftsreise nicht erfasst werden. Nur größere Käufe können weiterverwertet werden.

Detaillierte Informationen über den Vorsteuerabzug sind nur auf Französisch, Deutsch und Italienisch verfügbar:

Lesen Sie mehr über den Vorsteuerabzug für ausländische Firmen in der Schweiz

Begrenzung des Fernabsatzes in die Schweiz

Welcher Schwellenwert gilt beim Verkauf an Privatkunden aus der Schweiz? Da die Schweiz kein EU-Mitglied ist, gelten die für die EU aufgelisteten Schwellenwerte für Fernverkäufe nicht. Aber es gibt eine vergleichbare Regelung mit einem Betrag in angemessener Höhe für die Schweiz, damit kleine Unternehmen nicht leiden müssen.

Grenze Fernabsatzgeschäft: 100.000 CHF – Schweizer Franken

Falls Sie Waren an Einzelpersonen in der Schweiz für diesen Wert verkaufen, müssen Sie sich für Mehrwertsteuerzwecke in der Schweiz registrieren.

Das Berechnungsmodell wurde 2018 geändert und basiert nun auf Verkäufen weltweit, lesen Sie hier mehr.

Liechtenstein

Liechtenstein ist Teil des Schengen-Raums und des EU-Binnenmarktes (mit Einschränkungen), aber gehört nicht zum EU-Mehrwertsteuergebiet, da es eine Mehrwertsteuerunion mit der Schweiz bildet. Handel mit Liechtenstein sollte daher ebenfalls als Import / Export mit Ländern außerhalb der EU behandelt werden, wie es auch für die Schweiz gilt.

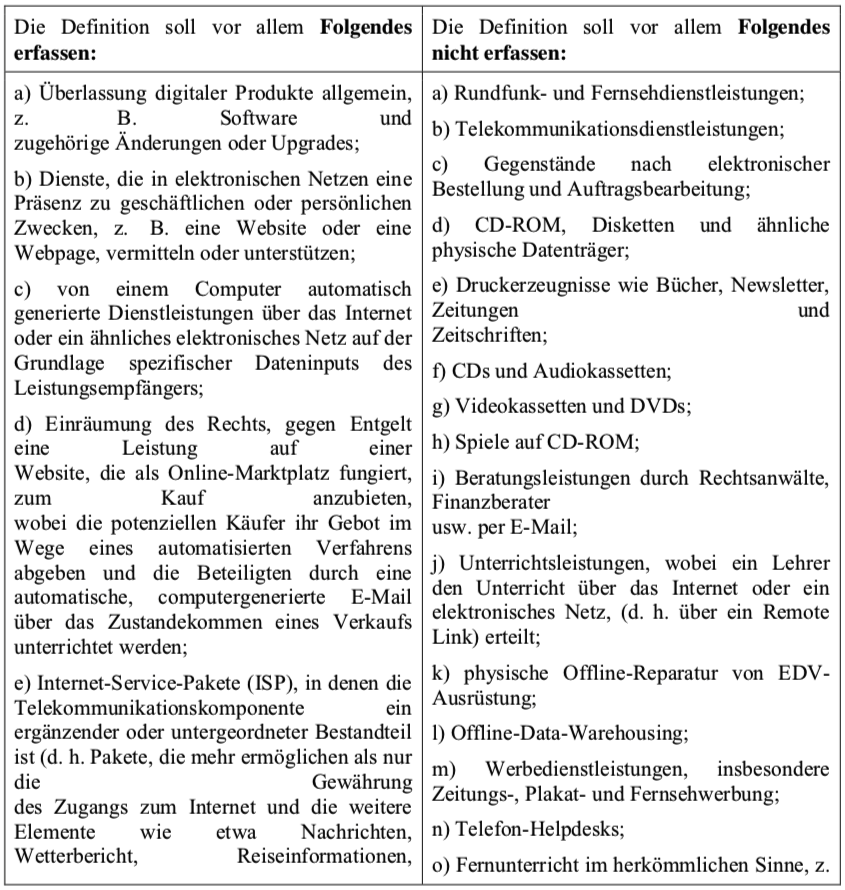

Verkaufen Sie digitale Leistungen in der Schweiz?

Wenn Sie elektronische Leistungen an Privatkunden in der Schweiz verkaufen, haben Sie das bisher mit Ihrer lokalen Mehrwertsteuer und dem Mehrwertsteuersatz getan, aber leider hat die Schweiz den Weg der EU eingeschlagen und die Mehrwertsteuer auf von Unternehmen außerhalb der Schweiz an Kunden in der Schweiz verkaufte digitale Leistungen eingeführt.

Der Normalsatz für an Schweizer Kunden verkaufte digitale Leistungen beträgt 7,7%. Aber die Schweiz hat den Mehrwertsteuersatz auf E-Books ab 2018 auf 2,5% gesenkt. Dieses Bestimmungslandprinzip für digitale Dateien, die über Webseiten an private Kunden in der Schweiz verkauft werden, gilt nur, wenn Sie weltweite Verkäufe von über 100.000 CHF tätigen. Falls Sie in Deutschland ein kleines Unternehmen haben, verkaufen Sie weiterhin mit dem deutschen Mehrwertsteuersatz von 19%.

HINWEIS: Sobald Sie sich für Mehrwertsteuerzwecke in der Schweiz registrieren, müssen Sie auch SCHWEIZER UNTERNEHMEN Rechnungen mit der Schweizer Mehrwertsteuer ausstellen, genauso als wären es Inlandsverkäufe. Das gilt sogar dann, wenn Sie reguläre Waren und Dienstleistungen mit Ihrer deutschen Mehrwertsteuernummer berechnen, sodass es sich nicht um ein Reverse-Charge-Geschäft handelt, was etwas seltsam und ungewöhnlich für dieses spezielle Land ist. Das ist sowohl auf Waren und Dienstleistungen als auch auf elektronische Leistungen anzuwenden. Daher sollten Sie alle Verkäufe an Schweizer Kunden immer mit Ihrer CHE-Nummer in Rechnung stellen, sobald Sie für Mehrwertsteuerzwecke registriert sind, selbst wenn diese nur für elektronische Leistungen bestimmt war.

Wie können Sie sich für die Mehrwertsteuer in der Schweiz registrieren?

Sie müssen sich nicht für die Mehrwertsteuer registrieren, solange Sie nicht für mehr als 100.000 CHF Verkäufe tätigen, es gilt also die gleiche Grenze wie für die Fernabsatzgeschäfte ausländischer Unternehmen in die Schweiz. Diese gilt sowohl für Dienstleistungs- als auch für Warenverkäufe. Als kleines Unternehmen oder Freelancer gibt es daher gute Gründe, hierher zu ziehen, wenn Sie sich nicht über Mehrwertsteuer und Mehrwertsteuererklärungen auf dem Laufenden halten möchten.

Sie müssen sich an das örtliche Handelsregisteramt wenden, um Ihr Unternehmen zu registrieren. Sie können beispielsweise das Büro in Zürich kontaktieren:

Handelsregisteramt des Kantons Zürich

Schöntalstraße 5

Postfach

CH – 8022 Zürich

Tel: 0041 (0) 432597400

(8 – 11:30, 13 – 16:30)

Fax: 0041 (0) 432597490

(nur Registrierung)

E-Mail: kanzlei.hra(at)ji.zh.ch

Es ist ebenfalls möglich, verschiedene Unternehmen zu engagieren, die sich um alles kümmern, von der Unternehmensgründung, über Buchhaltung, Formalitäten und Umsiedlung in die Schweiz.

Wie buchen Sie Verkäufe in die Schweiz?

Wenn Sie Waren oder Dienstleistungen mit Ihrem deutschen Unternehmen in die Schweiz verkaufen, wird der Verkauf als außerhalb der EU abgeschlossen betrachtet (Export außerhalb der EU).

Wie buchen Sie Einkäufe aus der Schweiz?

Wenn Sie ein Produkt oder eine Dienstleistung aus der Schweiz kaufen, gilt das als Import von außerhalb der EU. Er sollte dementsprechend als reguläres Importgeschäft erfasst werden, genauso als hätten Sie etwas aus den USA oder Asien gekauft.

Wie erhält man die Mehrwertsteuer für Läufe in der Schweiz?

Wenn Sie eine Mehrwertsteuerrückerstattung als Privatperson geltend machen möchten (erst ab mindestens 300 CHF möchten).

Um Mehrwertsteuer zurückzuerhalten, die Sie in der Schweiz gezahlt haben, besuchen Sie bitte diese Seite und lesen Sie weiter: Mehrwertsteuerrückerstattung in der Schweiz

Wo prüfe ich die Schweizer CHE-Nummer?

Hier können Sie die Mehrwertsteuernummer für Schweizer Unternehmen in der Schweiz überprüfen

(UID = Unternehmensidentifikationsnummer, FSO ist das Schweizer Unternehmen)

Welche Regionen sind vom EU-Verbrauchssteuergebiet ausgenommen?

Die Schweiz gehört natürlich nicht dem EU-Verbrauchssteuergebiet an, weil es kein Mitglied der EU ist, aber es gibt eine Menge an mehr oder weniger offenkundigen Ausnahmen, über die Sie hier mehr lesen können:

Hier können Sie die vollständige Liste der Regionen des EU-Verbrauchssteuergebiets sehen

Wie behandeln Sie die MwSt. bei der Rechnungsstellung nach Schweiz?

B2B: Deutschland ⇨ Schweiz. An ein Unternehmen Rechnung ohne MwSt. (Reverse Charge).

B2C: Deutschland ⇨ Schweiz. Mit der MwSt. Ihres eigenen Landes (Deutsche Mehrwertsteuer) für Privatpersonen in Schweiz bis zu einer Grenze von 100.000 CHF (89.000 €), wenn Sie weltweite Verkäufe von über 100.000 CHF tätigen, darüber mit Schweizer Mehrwertsteuer (Waren/physische Produkte). Serviceverkauf/Dienstleistungen werden mit Ihrer eigenen Mehrwertsteuer verkauft (Deutsche MwSt.), sofern dies nicht auf Schweizer Boden erfolgt. Es gibt keine Mengenbegrenzung. Aber achten Sie auf digitale Dienste unten!

B2Cd: Deutschland nach Schweiz. Elektronische Dienstleistungen (herunterladbare Dateien von Ihrer Website) werden mit Schweizer Mehrwertsteuer verkauft wenn Sie weltweite Verkäufe von über 100.000 CHF tätigen. Die Mehrwertsteuer kann sowohl 7,7% als auch 2,5% betragen. Prüfen Sie also im Artikel, was für Ihren Umsatz gilt.