Buchhaltung für das Abonnement einer Buchhaltungssoftware

Verbuchung des Abonnements für die Buchhaltungssoftware. Wie werden die Kosten für die Buchhaltungssoftware verbucht? Wie werden die Kosten für abonnierte Online-Buchhaltungssysteme verbucht? Auf welches Konto werden die Kosten für Geschäftssysteme gebucht? Welches Konto wird für Finanzprogramme verwendet?

Buchhaltung für das Abonnement einer Buchhaltungssoftware

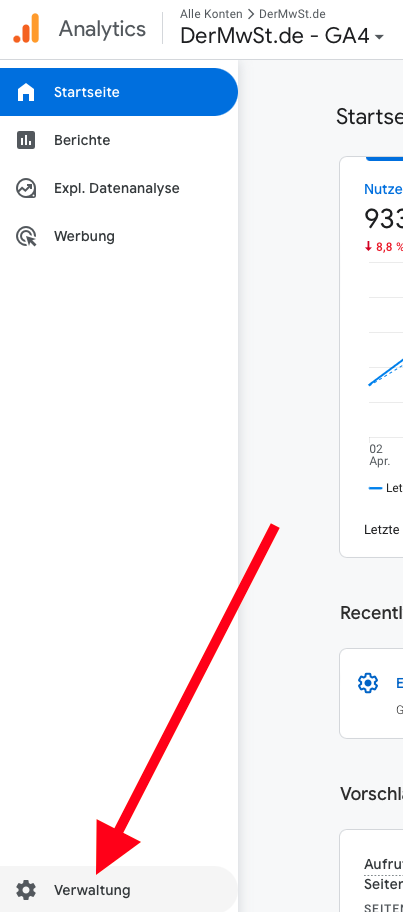

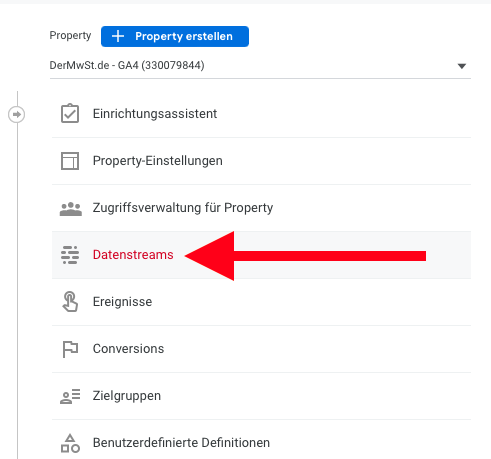

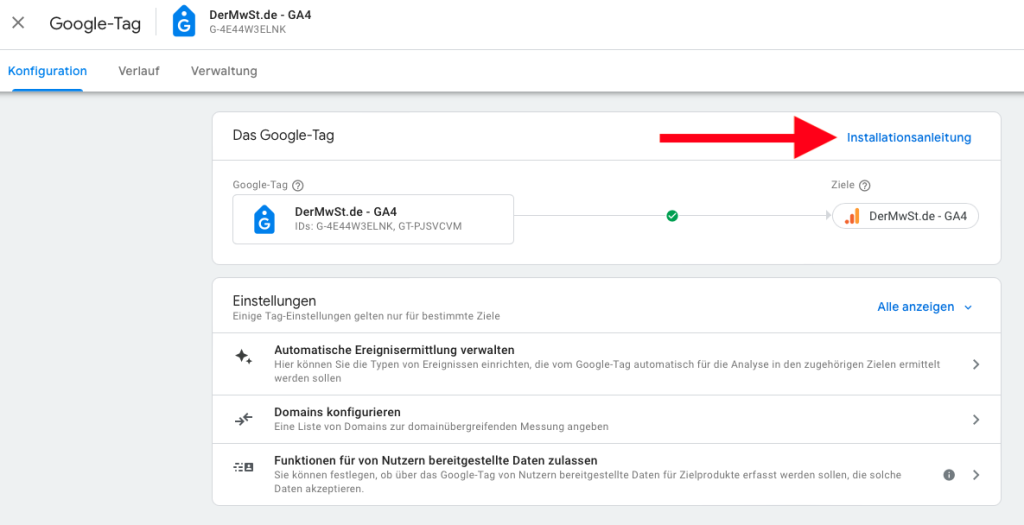

Viele Buchhaltungsprogramme sind heute vollständig webbasiert. Sie werden oft durch monatliche Zahlungen über abonnementähnliche Vereinbarungen bezahlt. Entweder wird das Geld per Lastschriftverfahren abgebucht oder Sie erhalten eine Rechnung von der Buchhaltungssoftware. Sie können das Konto 4909/6303 (externe Dienstleistungen) für Buchhaltungssoftware verwenden, auch für Abonnements und Käufe ganzer „Offline-Programme“, wenn Sie möchten. Wenn Sie die Buchhaltung jedoch an eine Buchhaltungsfirma ausgelagert haben, sollten Sie stattdessen die Konten 4955 (SKR03), 6827–6830 (SKR04) verwenden, da es sich hierbei um Buchhaltungsdienstleistungen handelt, die von einer externen Firma erbracht werden.

In diesen Fällen können Sie auch die Gebühr für die Buchhaltungssoftware als Teil der Kosten für die Bankdienstleistungen sehen und daher ist es theoretisch auch möglich, diese auf das Konto für Bankkosten zu buchen, allerdings ist dieses für mehrwertsteuerfreie Transaktionen eingerichtet, so dass es Ihre Mehrwertsteuerbuchhaltung durcheinander bringen kann, wenn Sie nicht genau wissen, was Sie tun, und Ihre Buchhaltungssoftware nicht eingehend kennen.

Eine weitere Möglichkeit besteht darin, die Kosten für Online-Buchhaltungssysteme auf dem Konto für IT-Dienstleistungen oder einem ähnlichen Konto zu verbuchen. Sie können auch ein völlig separates Konto nur für Kosten im Zusammenhang mit der von Ihnen verwendeten Buchhaltungssoftware einrichten, z. B. 4926 Buchhaltungssoftware. Am gebräuchlichsten ist es jedoch, das Finanzsystem auf dem Konto 4909/6303 zu verbuchen, weshalb ich dies als Beispiel anführe:

Buchführung der Rechnungslegungsprogramme

|

Beschreibung

|

Konto SKR03/04

|

Soll

|

Haben

|

|

Fremdleistungen

|

4909/6303

|

1000

|

|

|

Abziehbare Vorsteuer 19 %

|

1576/1406

|

190

|

|

|

Bank

|

1200/1800

|

|

1190

|

Ab 2021 können Sie Software und Hardware direkt im Jahr des Kaufs kostenlos erhalten.

More info on the right to book the full amount directly without amortisation can be found here.

Wichtige Hinweise:

Wenn das Abonnement sehr teuer ist und sich über mehrere Monate erstreckt, sollten Sie die Kosten entsprechend abgrenzen. Das bedeutet, dass Sie einen Teil des Betrags auf ein Rechnungsabgrenzungskonto buchen und jeden Monat in die Ausgaben übertragen.

Handelt es sich um ein längeres Abonnement (mehr als ein Jahr), muss es möglicherweise als immaterieller Vermögenswert aktiviert werden.

Lesen Sie auch