Frankreich MwSt.-Satz 2024

Mehrwertsteuer in Frankreich (TVA). Wie hoch ist der MwSt.-Satz in Frankreich? Wie hoch ist der französische MwSt.-Satz? Frankreich umsatzsteuersätze? Mehrwertsteuer in Frankreich? Wie sind die französischen Mehrwertsteuersätze? Mehrwertsteuer frankreich? Umsatzsteuer Frankreich für deutsche unternehmen? TVA Frankreich? Wie erkennen Sie eine französische USt.-Identifikationsnummer? Umsatzsteuer in Frankreich? Welche elektronischen Dienstleistungen haben in Frankreich eine niedrigere Mehrwertsteuer?

2020: Die Haftung für digitale Marktplätze zur Überprüfung der Mehrwertsteuernummern von Verkäufern wird eingeführt, internationale (Nicht-EU-) Verkäufer müssen einen lokalen Vertreter in Frankreich benennen.

Französische USt.-Identifikationsnummer

Das Format einer EU-USt.-Identifikationsnummer: FRXX000000000

(MwSt = TVA)

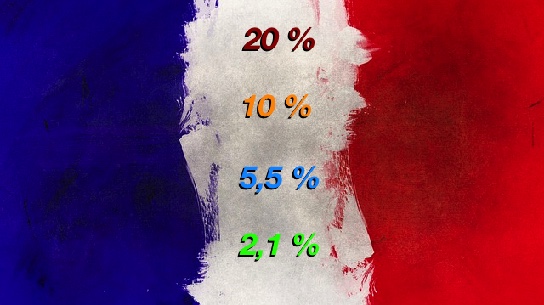

Wie hoch ist der normale MwSt.-Satz in Frankreich?

Normaler MwSt.-Satz:

20 %

Wie hoch ist der ermäßigte Mehrwertsteuersatz in Frankreich?

Ermäßigte MwSt.-Sätze (TVA):

2,1 %:

Zeitungen und ihre elektronischen Zeitungen und Online-Inhalte, einige Arzneimittelsorten (in erster Linie gemäß Artikel L. 5121-8 mit verschreibungspflichtigen Medikamenten subventioniert, einige davon sind völlig ausgenommen), TV-Gebühren, einige Vieharten, die zur Lebensmittelproduktion bestimmt sind und einige Aufführungen (Theater– und Zirkusaufführungen mit eigenem Drehbuch, die auch regelmäßige Leistungen einer Musikgruppe in Anspruch nehmen, nur 2,1 % für die ersten 140 Aufführungen).

5,5 %:

Bücher (Gewalt, Pornografie und zu viel Werbung haben 20 %), E-Books / Hörbücher, vom Künstler selbst verkaufte Kunstwerke, Armen-Unterkünfte (Sozialwohnungen können auch 10 % und 20 % bekommen), Gas und Strom (5,5%: Stromversorgung <36 kVA / Abonnement, 20%: Stromverbrauch), Renovierungen in Privathäusern (die keine 10 % haben). Eintrittskarten für Sportveranstaltungen, Kino, Zirkus, Theater, Wasserversorgung, Hygieneartikel für Frauen, Geräte für Behinderte und die meisten *Lebensmittel und Getränke.

10 %:

Tourismus, Hotels, Restaurants, Heimservice (manchmal sogar 5,5 %), Brennholz, Personenverkehr, Vergnügungsparks (einige haben wegen Kulturmangels 20 %), Museen, Sehenswürdigkeiten, Pay-TV, einige Wohnhaus-Renovierungen, Bau von Sozialwohnungen (für arme Menschen), landwirtschaftliche Erzeugnisse (nicht für den Menschen), Land– und Forstwirtschaft, Tierfutter, Campingplätze und Zierpflanzen.

* Schokolade (außer schwarze und normale Milchschokolade, Pralinen, Kakaobohnen und Kakaobutter), Süßigkeiten, Kaviar, Margarine und pflanzliche Fette und Alkoholgehalt bis zu 20 %.

Steuerberatung für in Frankreich tätige Unternehmen

EU-Angaben zur MwSt. in Frankreich

Europäisches Verbraucherzentrum Frankreich

MwSt.-Erstattung

Sie erhalten keine MwSt. (TVA) zurück auf: Hotels (nicht für Angestellte und Manager, aber für externe Personen), Taxi, Autovermietung, Benzin (aber 80 % der MwSt. auf Diesel), Flugtickets und Zugtickets.

Mehrwertsteuer auf elektronische Dienstleistungen in Frankreich

Für die meisten elektronischen Dienstleistungen beträgt die MwSt. in Frankreich 20 %, d. h. der übliche MwSt.-Satz, WENN es sich nicht um ein E-Book (5,5 %) oder eine E-Zeitung (2,1 %) handelt. Was ist der Unterschied zwischen einem digitalen Magazin und einem digitalen Buch und einer digitalen Publikation? Glückwunsch! Rufen Sie beim französischen Finanzamt an und fragen Sie (Sie müssen jedoch zuerst Französisch lernen). Die Steuerbehörde kann Ihnen nicht helfen, wenn Sie sich auf Frankreich beziehen.

Verkaufen Sie ein digitales Hörbuch an französische Kunden?

Wo haben wir eine Grauzone? Ist es Musik, Sound oder eine Zeitschrift oder ein E-Book?

Das ist das Problem des neuen MOSS-Systems, bei dem ausländische Unternehmer das französische MwSt.-System (einschließlich aller anderen 28 MwSt.-Systeme) recherchieren und verstehen müssen. ZUSÄTZLICH müssen Sie die von Ihnen gesendeten Rechnungen entsprechend den spezifischen Rechnungsanforderungen der Empfängerländer gestalten (dies kann sich jedoch am 1. Januar 2019 ändern), doch das funktioniert in der Praxis natürlich nicht, und Kleinunternehmer in der EU sind dieser Bürokratie gegenüber zunehmend feindlich gesinnt.

Erstens entschied die EU, dass Frankreich und andere den MwSt.-Satz für E-Books auf das Standardniveau (normaler Satz) erhöhen müssen. Trotzdem hat die EU im Oktober 2018 eine 180-Grad-Wende vollzogen und erlaubt nun rege, die MwSt. auf E-Books zu senken.

MwSt.-Sätze für alle EU-Länder

Grenzwert für den Fernabsatz nach Frankreich

Wie hoch ist die Schwelle für den Verkauf nach Frankreich? Wenn Sie mit Frankreich Geschäfte tätigen und einen Umsatz von mehr als 35.000 € erzielen, müssen Sie sich für die Umsatzsteuer in Frankreich registrieren und die Umsatzsteuer in Frankreich bezahlen.

Grenzwert für die Anmeldung des Fernabsatzes: 35.000 €

(war vor 2016 mit 100.000 € deutlich höher)

(Beachten Sie aber die neuen Regeln ab dem 1. Juli 2021 (Bestimmungslandprinzip), die bedeuten, dass Sie B2C (Fernverkauf von Waren) mit die Mehrwertsteuer des Landes des Kunden in Rechnung stellen müssen. Ab 2022 sollen alle Waren und Dienstleistungen innerhalb der EU mit der Mehrwertsteuer des Landes des Kunden in Rechnung gestellt werden, so ist es geplant.)

Wie melden Sie sich für die Umsatzsteuer in Frankreich an?

Wenn Sie ein in Frankreich registriertes Unternehmen haben, werden Sie unter einem Umsatz von 32.600 € von der Umsatzsteueranmeldung befreit.

Hier ist ein Tutorial für diejenigen, die in Frankreich umsatzsteuerpflichtig sein werden

Befreiung von der Mehrwertsteuer in Frankreich

Es gibt einige Ausnahmen für die Mehrwertsteuer in Frankreich, die man wissen sollte. Die französischen Übersee-Departements Französisch-Guayana, Guadeloupe, Martinique und Réunion sind nicht im MwSt.-Gebiet der EU. Verkäufe in diese Gebiete gelten als Exporte außerhalb der EU.

Monaco ist kein Mitglied der EU, aber unter Frankreich im MwSt.-Gebiet der EU mit inbegriffen. Verkäufe an Monaco sollten daher verbucht und als Verkäufe an Frankreich ausgewiesen werden. Dies gilt auch für Einkäufe aus Monaco, die als aus Frankreich bezogen gelten.

Korsika ist ein Teil Frankreichs und gehört zum MwSt.-Gebiet der EU, hat jedoch eigene MwSt.-Sätze:

20 % / 13 % / 10 % / 2,1 % / 0,9 %.

Der normale Satz beträgt 20 %, genau wie auf dem französischen Festland.

0,9 %: Bestimmte Theateraufführungen und Zirkus, Verkauf von frischem Fleisch an Personen, die keine Steuern zahlen müssen.

2,1 %: Waren, die 5,5 % in Frankreich haben, haben auf Korsika (oft) 2,1 %. Gilt auch für einige Dienstleistungen.

10 %: Einige Bauarbeiten an Festkonstruktionen, Landmaschinen, Verkauf am Verkaufsort, Lieferung von Niederspannungsstrom (< 36 kVA).

13 %: Benzin.

Wie bucht man Einkäufe und Verkäufe nach Frankreich?

Hier finden Sie Beispiele für die Buchführung von Geschäften mit Frankreich

Wo überprüfe ich die französische USt.-Identifikationsnummer?

Hier können Sie die USt.-Identifikationsnummer für französische Unternehmen in Frankreich überprüfen

Welche Bereiche gehören zum MwSt.-Gebiet der EU?

Wie behandeln Sie die MwSt. bei der Rechnungsstellung nach Frankreich?

Deutschland ⇨ Frankreich. An ein Unternehmen Rechnung ohne MwSt. (Reverse Charge).

Deutschland ⇨ Frankreich. Mit der MwSt. Ihres eigenen Landes (Deutsche Mehrwertsteuer) für Privatpersonen in Frankreich bis zu einer Grenze von 35.000 €, darüber mit französischer Mehrwertsteuer (Waren/physische Produkte). Serviceverkauf/Dienstleistungen werden mit Ihrer eigenen Mehrwertsteuer verkauft (Deutsche MwSt), sofern dies nicht auf französischer Boden erfolgt. Es gibt keine Mengenbegrenzung. Aber achten Sie auf digitale Dienste unten!

Deutschland nach Frankreich. Elektronische Dienstleistungen (herunterladbare Dateien von Ihrer Website) werden mit französischer Mehrwertsteuern. In der Regel 20 % Mehrwertsteuer (Frankreich), die Ausnahmen stehen weiter oben in diesem Artikel. Frankreich hat mehr Ausnahmen für digitale Dienstleistungen als andere EU-Länder.