Mehrwertsteuer Dänemark 2025

Mehrwertsteuer in Dänemark. Welche Mehrwertsteuerverhältnisse hat Dänemark? Wo sind die Informationen über dänische Mehrwertsteuer? Was ist die Mehrwertsteuer heutzutage? Was sind die dänischen Mehrwertsteuer-Sätze? Wo liegt die dänische Mehrwertsteuer? Gehört Grünland zu dem dänischen Mehrwertsteuerbereich? Was ist die Mehrwertsteuer von elektronischen Diensten in Dänemark? Was ist der dänische Grenzwert für Fernverkauf? Mehrwertsteuer in Dänemark?

Dänische Mehrwertsteuernummer

Format für EU-Mehrwertsteuer-Nummer: DK00000000

Innenlands Mehrwertsteuer Registrierungsnummer heißt CVR-Nr.

Was ist der Standard-Mehrwertsteuersatz in Dänemark?

Normaler Mehrwertsteuersatz: 25%

Worauf gibt es reduzierte Mehrwertsteuersätze in Dänemark?

Reduzierter Mehrwertsteuersatz: – (Fehlt)

Dänemark ist das klügste der Europäischen Länder und hat verstanden das es am besten ist nur einen Mehrwertsteuersatz zu haben: 25%. Sie haben keine reduzierten Mehrwertsteuersätze wie in Deutschland wo es 19% und 7% sind. Das bedeutet das man sehr viel Zeit spart und von einer volkswirtschaftlichen Perspektive viel Geld verdient, weil Leute und Unternehmen nicht herausfinden müssen ob die Mehrwertsteuer auf 7 oder 19% liegt wie in Deutschland.

In Dänemark gibt es Waren und Dienstleistungen ohne Mehrwertsteuer, also kann man sagen das es in Dänemark auch eine Art von reduziertem Steuersatz gibt, der auf 0 Prozent liegt (Zeitungen und Magazine die öfter als einmal im Monat herauskommen).

Leider hat Dänemark ein sehr kompliziertes Mehrwertsteuersystem, wenn es dazu kommt was und wie viel absetzbar ist, wenn man sein eigenes Unternehmen hat.

Auf dieser Informationsseite finden Sie eine Liste über alle Mehrwertsteuersätze in allen EU Ländern

Zurückgeführte Mehrwertsteuer

Ausländische Unternehmen in Dänemark können für folgende Dienstleistungen keine zurückgeführte Mehrwertsteuer beantragen: Taxi, Essen und Repräsentation für Eigentümer und Angestellte (jedoch Teilweise bei Repräsentationsmahlzeit mit externer Partie), Hotel und Logis für Eigentümer und Angestellte, Infrastrukturabgabe, Fahrzeuge (teilweise langfristiges Leasing).

Mehrwertsteuer bei elektronischen Dienstleistungen

Die dänische Mehrwertsteuer für digitale Dienstleistungen: 25%

Jetzt wo alle Unternehmen die digitale Dienstleistungen und Produkte für Privatkunden in Dänemark verkaufen, Mehrwertsteuer anhand dem Mehrwertsteuersatz für elektronische Dienstleistungen in Dänemark berechnen und bezahlen müssen, gibt es viele Deutsche die nach Informationen über die Regeln und Gesetze die gelten wenn man elektronische Dienstleistungen an Privatkunden in Dänemark verkauft suchen. Die Dänen sind Genies und haben Ihr Mehrwertsteuersystem einfach gemacht indem es nur einen Mehrwertsteuersatz gibt: 25%. So haben alle elektronischen und digitalen Dienstleistungen ganz einfach 25% Mehrwertsteuer. So einfach und clever, wenn nur Deutschland genau so clever sein könnte wie die Dänen!

Der Grenzwert für Fernverkauf nach Dänemark

Was ist der Grenzwert für Fernverkauf nach Dänemark? Wenn man als Unternehmen außerhalb Dänemark mit Dänemark handelt und Waren verkauf, und es so gut läuft das man mehr als ca. 38.000 Euro einnimmt, muss das Unternehmen in Dänemark Mehrwertsteuerregestiert werden, was bedeutet, dass man in Dänemark Mehrwertsteuer an skat.dk bezahlen muss.

Der Grenzwert für Fernverkauf in Dänemark: 280.000 DKK

(Beachten Sie aber die neuen Regeln ab dem 1. Juli 2021 (Bestimmungslandprinzip), die bedeuten, dass Sie B2C (Fernverkauf von Waren) mit die Mehrwertsteuer des Landes des Kunden in Rechnung stellen müssen. Ab 2022 sollen alle Waren und Dienstleistungen innerhalb der EU mit der Mehrwertsteuer des Landes des Kunden in Rechnung gestellt werden, so ist es geplant.)

Wie registriert man Mehrwertsteuer in Dänemark?

Ein Unternehmen für Mehrwertsteuer registrieren. Das kann man auf indberet.virk.dk. Sie bekommen eine CVR-/SE-Nr. und einen Registrierungsbeweis.

Hier kann man eine Anleitung für Mehrwertsteuer in Dänemark lesen

Ausnahmen für Mehrwertsteuer in Dänemark

Die Färöer und Grünland gehören formell zu Dänemark, aber haben Autonomie und sind kein Teil der EU und auch nicht der Zollunion der EU oder dem Mehrwertsteuerbereich der EU. Das bedeutet das Verkauf an die Färöer und Grünland wie Export außerhalb der EU behandelt wird, wenn es um Steuern und Mehrwertsteuern geht. Wenn man Waren oder Dienstleistungen von den Färöern oder Grünland kauft, wird es Import von einem Land außerhalb der EU obwohl die Bereiche zu Dänemark gehören. So merkwürdig wird es mit der Mehrwertsteuer innerhalb der EU. Aber das ist nur die Spitze des Eisberges. Es gibt mehrere Ausnahmen bei dem Mehrwertsteuerbereich innerhalb der EU:

Helgoland ist eine Insel in dem Meer zwischen Dänemark und Holland. Die Insel hat ungefähr seit dem Jahre 1200 zu Dänemark gehört bis sie ein Teil von Schleswig-Holstein wurde, danach wurde sie im Jahre 1714 wieder Dänisch, und nach viel Ungewissheit gehört sie heutzutage zu Deutschland, ohne ein Teil des Mehrwertsteuerbereichs der EU zu sein.

Verkauf an die Färöer, Grünland und Helgoland wird wie Export außerhalb EU behandelt (genau so wie das finnische Åland).

Wo kontrolliere ich dänische VAT-Nummern?

Hier kann man die VAT Nummer von einem dänischen Unternehmen in Dänemark kontrollieren

Wo kontrolliert man EU-VAT-Nummern?

Überprüfen Sie die europäischen Umsatzsteuer-Nummern

Welche Bereiche gehören zu dem Mehrwertsteuerbereich der EU?

Hier können Sie die volle Liste über die Mehrwertsteuerbereiche der EU sehen

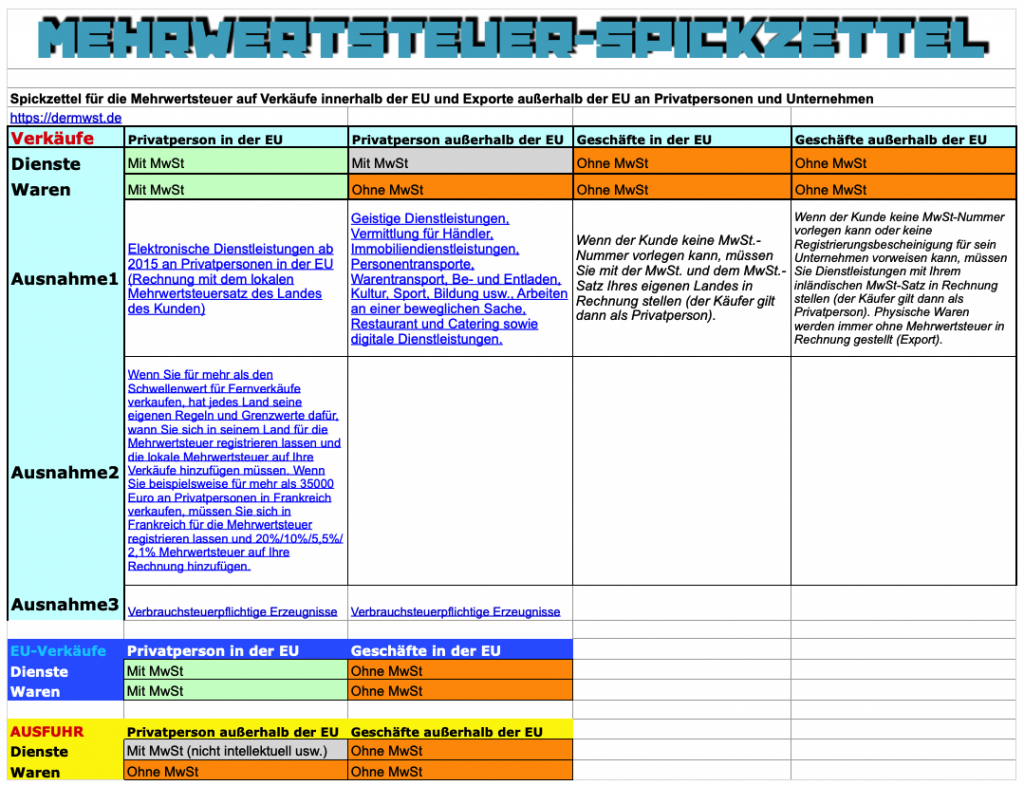

Wie behandeln Sie die MwSt. bei der Rechnungsstellung nach Dänemark?

B2B: Deutschland ⇨ Dänemark. An ein Unternehmen Rechnung ohne MwSt. (Reverse Charge).

B2C: Deutschland ⇨ Dänemark. Mit der MwSt. Ihres eigenen Landes (Deutsche Mehrwertsteuer) für Privatpersonen in Dänemark bis zu einer Grenze von 280.000 DKK (38.000 €), darüber mit Dänische MwSt (Waren/physische Produkte). Serviceverkauf/Dienstleistungen werden mit Ihrer eigenen Mehrwertsteuer verkauft (Deutsche MwSt), sofern dies nicht auf Dänische Boden erfolgt. Es gibt keine Mengenbegrenzung. Aber achten Sie auf digitale Dienste unten!

B2Cd: Deutschland nach Dänemark. Elektronische Dienstleistungen (herunterladbare Dateien von Ihrer Website) werden mit Dänische MwSt. verkauft. Allzeit 25 %.