Mehrwertsteuer in Estland 2025

Die Mehrwertsteuer in Estland (km). Wie hoch ist der Mehrwertsteuersatz in Estland? Wo sind die Informationen über die estnische Mehrwertsteuer? Wie hoch ist die Mehrwertsteuer heute? Wie hoch sind die estnischen Mehrwertsteuersätze? Wie hoch ist der estnische Schwellenwert für Fernverkäufe? Wie hoch ist die Mehrwertsteuer in Estland?

Estnische USt.-Identifikationsnummer

Format für EU-Mehrwertsteuer-Nummer: EE000000000

Was ist der Standard-Mehrwertsteuersatz in Estland?

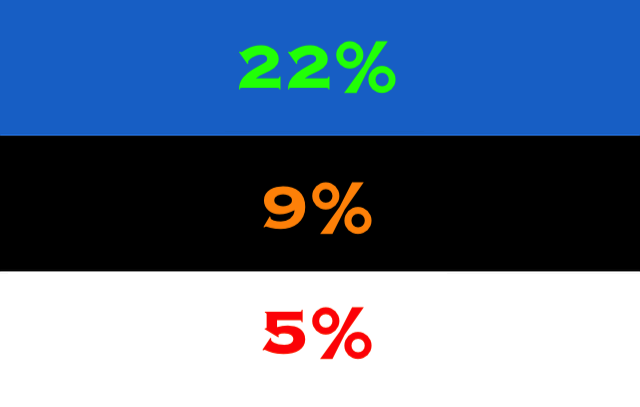

Normaler Mehrwertsteuersatz: 22%

Der Standardzinssatz steigt mit Wirkung zum 1. Juli 2025 von 22 % auf 24 %.

Worauf gibt es reduzierte Mehrwertsteuersätze in Estland?

Reduzierter Mehrwertsteuersatz: 9%

(gedruckte Bücher, Medikamente, medizinische Geräte, Mobilitätshilfen, Gesundheitsversorgung, Hotels)

Reduzierter Mehrwertsteuersatz: 5%

Ab dem 1. August 2022 beträgt der Mehrwertsteuersatz für Presseveröffentlichungen, die sowohl auf einem physischen Datenträger als auch elektronisch veröffentlicht werden, 5%.

Mehrwertsteuerfreie Gebiete: Die Grundlagen in der EU, d.h. das Bankwesen, Versicherungs-, Immobilien-, Post– und Gesundheitsdienstleistungen.

Alle EU-Mehrwertsteuersätze finden Sie hier

Mehrwertsteuer-Rückerstattung

Sie können keine Mehrwertsteuerrückerstattung für: Verpflegung und Repräsentation (begrenzt), Kraftfahrzeuge und damit verbundene Kosten (begrenzte Rückerstattung von 50%), Hotelreinigungskosten (ohne Rückerstattung der Mehrwertsteuer für diesen Teil). Die gleichen Regeln für die Rückerstattung der gezahlten Mehrwertsteuer gelten sowohl für ausländische Unternehmen als auch für inländische estnische Unternehmen.

Elektronische Dienstleistungen in Estland

Wenn Sie als EU-Unternehmen digitale Dienstleistungen (z.B. eine mobile Anwendung) an eine Privatperson in Estland verkaufen, muss Ihr Unternehmen in Estland mit 22% Mehrwertsteuer in Rechnung gestellt werden. Gemäß dem EU-Anhang, der 2015 in Kraft getreten ist, müssen Sie beim Verkauf von elektronischen Dienstleistungen an Privatpersonen immer die estnische Mehrwertsteuer auf den Preis aufschlagen. Bitte beachten Sie, dass E-Books in Estland seit Mai 2020 einen Anteil von 9% haben.

Estnischer Schwellenwert für Fernverkäufe

Wie hoch ist die Verkaufsschwelle für Estland? Wenn Sie Produkte für mehr als 35.000 EUR verkaufen, müssen Sie Ihr Unternehmen in Estland registrieren lassen und die Mehrwertsteuer an die estnische Steuerbehörde (Estonian tax and customs board/Pay And Tolliamet) melden. Wenn Sie Produkte für weniger als 35.000 EUR verkaufen, müssen Sie stattdessen mit deutscher Mehrwertsteuer verkaufen, da der Umsatz des Produkts als in Deutschland erzielt gilt. Daher sollten Sie Verkäufe unter dem Schwellenwert als normale inländische Umsatzsteuer melden.

Wenn Sie an ein Unternehmen verkaufen, stellen Sie unabhängig von Betrag und Umsatz eine Rechnung ohne Mehrwertsteuer aus (Umkehrung der Steuerschuldnerschaft), aber die MwSt.-Nummer des Kunden muss auf der Rechnung vermerkt sein, andernfalls wird der Verkauf als Verkauf an eine Privatperson gezählt. In diesem Fall müssen Sie die deutsche oder estnische MwSt. hinzufügen, je nach dem Umsatz Ihres Unternehmens in Estland während des Jahres.

Registrierungsgrenze für Fernverkäufe: €35.000

(Beachten Sie aber die neuen Regeln ab dem 1. Juli 2021 (Bestimmungslandprinzip), die bedeuten, dass Sie B2C (Fernverkauf von Waren) mit die Mehrwertsteuer des Landes des Kunden in Rechnung stellen müssen. Ab 2022 sollen alle Waren und Dienstleistungen innerhalb der EU mit der Mehrwertsteuer des Landes des Kunden in Rechnung gestellt werden, so ist es geplant.)

Wie kann ich mich in Estland für die Mehrwertsteuer registrieren lassen?

Wenn Sie in Estland weniger als 40.000 Euro pro Jahr verkaufen, müssen Sie sich nicht für die Mehrwertsteuer registrieren lassen. Dies gilt, wenn Sie ein in Estland registriertes Unternehmen haben. Sie können sich jedoch freiwillig registrieren lassen, auch wenn Sie unterhalb des Schwellenwerts verkaufen. Wenn Sie jedoch mehr als 40.000 Euro/Jahr verkaufen (Umsatz ist), müssen Sie Ihr estnisches Unternehmen in Estland mehrwertsteuerlich registrieren lassen.

Wenn Sie die Mehrwertsteuer Ihres Unternehmens in Estland registrieren lassen, müssen Sie entweder Estnisch, Englisch oder Russisch sprechen. Registrieren Sie sich für die estnische Mehrwertsteuer hier:

Für die estnische MwSt. registrieren

Bitte beachten Sie, dass Sie den Antrag persönlich einreichen müssen, Sie können ihn nicht per E-Mail oder Post senden. Sie können dies jedoch mit einem bevollmächtigten Vertreter vor Ort, z.B. einer örtlichen Anwaltskanzlei, tun, dessen Vertreter persönlich zum Finanzamt geht und das Formular dort hinterlässt…

Wo kontrolliere ich estnischen VAT-Nummern?

Hier können Sie die Mehrwertsteuernummer eines estnischen Unternehmens in Estland überprüfen

Wo kontrolliert man EU-VAT-Nummern?

Überprüfen Sie die europäischen Umsatzsteuer-Nummern

Welche Bereiche gehören zu dem Mehrwertsteuerbereich der EU?

Hier können Sie die volle Liste über die Mehrwertsteuerbereiche der EU sehen

Wie behandeln Sie die MwSt. bei der Rechnungsstellung nach Estland?

B2B: Deutschland ⇨ Estland. An ein Unternehmen Rechnung ohne MwSt. (Reverse Charge).

B2C: Deutschland ⇨ Estland. Mit der MwSt. Ihres eigenen Landes (Deutsche Mehrwertsteuer) für Privatpersonen in Estland bis zu einer Grenze von 35.000 €, darüber mit estnischem MwSt (Waren/physische Produkte). Serviceverkauf/Dienstleistungen werden mit Ihrer eigenen Mehrwertsteuer verkauft (Deutsche MwSt), sofern dies nicht auf estnischem Boden erfolgt. Es gibt keine Mengenbegrenzung. Aber achten Sie auf digitale Dienste unten!

B2Cd: Deutschland nach Estland. Elektronische Dienstleistungen (herunterladbare Dateien von Ihrer Website) werden mit estnischer MwSt. verkauft. Allzeit 22% außer für E-Books (9%).

Hallo,

ich hab Anmerkungen bzw Fragen zu Estland Mehrwertsteuer.

Auf der Fahne sind noch 20% statt 22% und darunter steht… belgische Flagge. 😉

Am wichtigsten ist aber der Absatz „Elektronische Dienstleistungen in Estland“ dort stehen 20%, ist das richtig oder müsste es nicht auch 22% heißen?

Vielen Dank für Ihren Kommentar, Sie haben natürlich Recht. Die Seite muss aktualisiert werden. Bitte beachten Sie jedoch, dass der Mehrwertsteuersatz von 20 % unter den folgenden Umständen weiterhin angewendet werden kann:

“Until 31 December 2025, a VAT payer may continue applying the 20% VAT rate on turnover from contracts concluded before 1 May 2023, provided that the contract stipulates the use of the 20% VAT rate and does not allow for the possibility of revising this rate when the tax rate changes.

A VAT payer implementing special arrangements for cash accounting for VAT has the right to declare and pay VAT at the rate of 20% if (i) turnover occurs in 2024 for goods sent or made available or services provided in 2023 and (ii) an invoice with a VAT rate of 20% has been submitted in 2023, even if the payment is received in 2024.”

https://globaltaxnews.ey.com/news/2023-1256-estonia-significant-tax-changes-in-2024-and-2025