Ihre Geheimwaffe zur Vereinfachung der Steuern

Heute werde ich Ihnen eine Geschichte über erfolgreiches Unternehmertum in der digitalen Welt erzählen. Es handelt sich um jemanden, der dort war, wo Sie sind, der den ganzen Weg durch den bürokratischen Tunnel geschafft und das Licht auf der anderen Seite entdeckt hat. Jetzt hilft er vielen anderen Eigentümern von KMU:s, den gleichen Weg zu gehen. Aber der Unterschied besteht darin, dass Sie sich den Weg durch den Dschungel nicht alleine bahnen müssen. Dank Carlos haben Sie im heutigen Steuer- und Mehrwertsteuer-Dschungel bereits eine geräumte Spur, der Sie folgen können.

Überleben im Mehrwertsteuer-Dschungel der digitalen Welt

„Die meisten Unternehmer denken, dass die Berechnung der Verbrauchssteuer (Umsatzsteuer, Mehrwertsteuer und GST), die Erstellung von Berichten und die Einreichung von Unterlagen eine schwierige Realität ist, mit der sie für immer leben müssen.Einerseits haben sie Recht – diese Steuern werden nicht so bald verschwinden.

Aber heute möchte ich Ihnen helfen, sie aus einem anderen Blickwinkel zu betrachten.

Steuern müssen nicht schwer zu handhaben sein.

Lassen Sie mich erklären…

Ich war stolz, als mein App-Entwicklungsgeschäft vor etwa einem Jahrzehnt anfing, richtig abzuheben.

Ich habe hart daran gearbeitet, großartige Produkte zu entwickeln und gleichzeitig jeden Aspekt meines Geschäfts im Griff zu behalten. Ich war bereit, diesen Weg zu gehen.

Wenn Sie auch nur annähernd so sind wie ich, haben Sie sich genauso gefühlt.

Sie wollen ein erfolgreicher Unternehmer sein. Sie wollen das Gefühl haben, kluge Geschäftsentscheidungen zu treffen. Sie mögen es, Ihre Enten in einer Reihe zu haben.

Aber mir wurde schnell klar, dass es beim Geschäft nicht nur um Kreativität und Innovation geht. Es gab tonnenweise anderen Mist, mit dem ich weit außerhalb meines Fachgebiets umgehen musste.

Zum Beispiel verbrachte ich jede Woche Stunden damit, Umsatzsteuer, Mehrwertsteuer und GST korrekt zu berechnen und genaue Rechnungen zu erstellen.

Mit jedem Quartal verlor ich mehr und mehr den Überblick.

Ich hatte sogar einen Alptraum, dass der Steuerbeamte vor meiner Tür auftauchte und den Hammer fallen ließ.

Die Steuersaison war wie die Hölle auf Erden.

…bis ich beschloss, dass genug genug war. Ich wollte nicht noch mehr Zeit mit Stress und Sorgen um die Steuererklärung verschwenden.

Also beschloss ich, ein Werkzeug zu entwickeln, um den gesamten Prozess zu automatisieren … und es funktionierte.

Endlich war ich in der Lage, meinem Geschäft die Aufmerksamkeit zu schenken, die es verdiente, und habe immer noch Zeit, das zu tun, was ich am meisten liebe – reisen.

Diese Geheimwaffe von mir heißt jetzt Quaderno.

Sie wurde im Laufe der Jahre entwickelt und hilft jetzt Tausenden von versierten Unternehmern dabei, ihren gesamten Verbrauchssteuerprozess zu automatisieren – Steuerberechnung, Berichterstattung und Ablage.

Sehen Sie… ich habe Ihnen gesagt, dass es nicht schwer sein muss 🙂

Wäre es nicht großartig, die Verwirrung und den Stress von Umsatzsteuer, Mehrwertsteuer und GST hinter sich zu lassen?

Mit Quaderno können Sie genau das mit nur wenigen Klicks erreichen.

Trinken wir auf Ihren nächsten Schritt zum Erfolg,

Carlos

Geschäftsführer, Quaderno.io

PS. Wir verstehen, dass Sie Ihre Geschäftsprozesse ernst nehmen und wahrscheinlich eine Probefahrt machen wollen, bevor Sie eine Verpflichtung eingehen. Das ist klug von Ihnen 😉

Wir bieten Ihnen eine kostenlose 7-tägige Testversion von Quaderno an, damit Sie alle erstaunlichen Funktionen vor dem Kauf ausprobieren können, um sicherzustellen, dass sie Ihren Bedürfnissen entsprechen. Starten Sie noch heute eine kostenlose Testversion!„

Ich denke, diese Geschichte ist ein schönes Beispiel für ein typisches Abenteuer eines Unternehmers. Sie identifizieren ein Problem, finden aber keine sofort einsetzbaren Lösungen. Sie müssen die Lösung selbst finden und entwickeln!

So entstehen neue erfolgreiche Unternehmen!

Die Geschichte ist aus einem englischen Originaltext übersetzt. Dieser Artikel enthält auch Links zum Affiliate-Marketing. Wenn Sie auf einen Link klicken, kann der Eigentümer dieser Seite einen Bonus erhalten.

Vielleicht wäre ein anderer ähnlicher Dienst für Sie geeigneter? Lesen Sie hier mehr über die Octobat-Alternative.

Automatische Steuerberechnung

Immer die richtige Menge

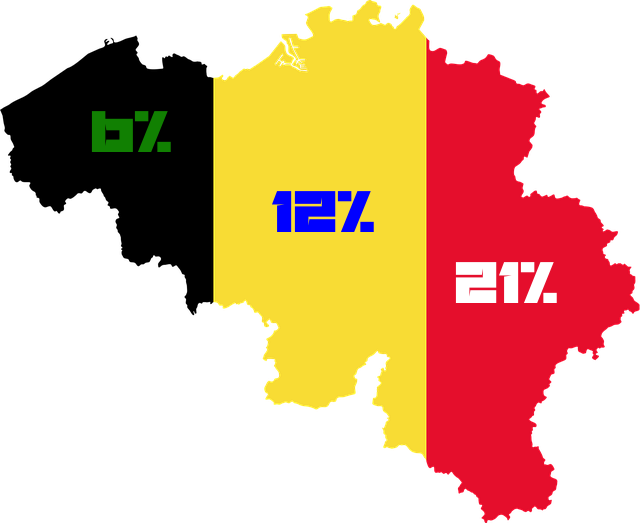

Berechnen Sie automatisch den korrekten Betrag der Umsatzsteuer, Mehrwertsteuer oder GST für jeden Kunden und dessen Standort.

Stressfreie Steuerkonformität

Halten Sie sich überall an die lokalen Regeln, auch in den USA, Kanada, Australien und der gesamten EU.

B2B-Steuerbefreiungen

Verfolgen und überprüfen Sie die Steuernummern Ihrer Kunden und senden Sie ihnen automatisch steuerbefreite Rechnungen.