MwSt 2021. MwSt.-Nachrichten 2021. Welche Änderungen der Mehrwertsteuer treten ab dem ersten Januar 2021 in Kraft? Welche Änderungen der Mehrwertsteuersätze wird es im Jahr 2021 geben? Für welche Waren und Dienstleistungen gelten 2021 geänderte Mehrwertsteuersätze? Welche Länder ändern die Mehrwertsteuersätze im Jahr 2021? Was passiert mit der EU-Mehrwertsteuer im Jahr 2021? Welche Länder senken die Mehrwertsteuer im Jahr 2021? Wie ändert sich die Mehrwertsteuer im Jahr 2021?

Änderungen der Mehrwertsteuer innerhalb der EU 1. Juli 2021

- Das Bestimmungslandprinzip wird für B2C-Verkäufe eingeführt

- Reporting nach dem Mehrwertsteuersatz des Ziellandes in OSS/MOSS

Die heutige Fernabsatzschwelle für Produkte wird abgeschafft und durch eine töricht niedrige Grenze von 10000 Euro ersetzt, die bereits für elektronische Dienstleistungen gilt. Die neue Schwelle sollte mindestens 100000 Euro betragen, aber wie inzwischen jeder weiß, ist es verboten zu denken, und vor allem völlig verboten, im Märchenschloss in Brüssel einen Schritt weiter zu denken. Die 10000-Euro-Grenze bezieht sich auf die Summe der Umsätze innerhalb der EU, nicht auf die einzelnen Länder.

Dies kann auch für diejenigen gelten, die SERVICES an Privatpersonen (B2C) verkaufen.

(Dies sollte von Anfang an für alle B2C-Transaktionen gelten. Dies ändert sich aber laufend. Leider ist es heute sehr unklar, welche Art von B2C-Transaktionen abgedeckt sind usw. Das letzte Update scheint hauptsächlich diejenigen zu betreffen, die lokale Verkäufe von Dienstleistungen in einem anderen EU-Land haben, z.B. Vermietung von Transportmitteln, Verkäufe auf Messen, sollen jetzt NUR diese von der neuen Gesetzgebung erfasst werden? Im Moment sind keine eindeutigen Schlussfolgerungen möglich)

Gleichzeitig werden die Unternehmen aufgefordert, sich frühzeitig auf die Änderungen vorzubereiten, da die Umstellung von Buchhaltungssystemen etc. oft länger dauert als die Unternehmen denken.

Doch wie sollen sich Unternehmen vorbereiten, wenn sich Regeln und Termine ständig ändern?

Wenn Sie davon betroffen sind, kann es eine gute Idee sein, die Buchhaltung und Rechnungsstellung jetzt an eine etwas größere Buchhaltungsfirma zu übertragen, die in der Lage ist, dies zu handhaben, die Buchhaltungssysteme anzupassen und über alle Änderungen der Mehrwertsteuer in allen Ländern auf dem Laufenden zu bleiben.

Vor allem brauchen Unternehmen die Hilfe von jemandem, der über alle Änderungen der Änderungen auf dem Laufenden bleibt und versteht, was die Änderungen der ersten Änderungen für die neuesten Änderungen bedeuten.

Sie müssen nun die Umsatzsteuer nach dem Umsatzsteuersatz des Kundenlandes abrechnen und für jedes Land, in das Sie verkaufen, eine weitere separate Umsatzsteuererklärung (OSS) verwenden.

Man kann sich schon jetzt vorstellen, wie diese bürokratische Blase platzen wird:

Wie sollen die deutschen Steuerbehörden überprüfen, ob ein schwedisches Unternehmen den korrekten Mehrwertsteuersatz anwendet und tatsächlich die deutsche Mehrwertsteuer auf Verkäufe an eine deutsche Privatperson zahlt, die kein Hauptbuch hat und keiner Prüfung ihrer Einkäufe unterliegt? Hoppla, die Brüsseler Bürokraten haben sich gerade selbst in den Fuß geschossen… schon wieder…

Sie versuchen, ein Schlupfloch zu schließen, indem sie es durch ein noch größeres Mehrwertsteuer-Loch ersetzen. Leider lässt sich das neue MwSt.-Loch nicht mehr in Euro messen, das Potenzial ist so astronomisch, dass es in Lichtjahren gemessen werden muss…

Soll das Finanzamt z.B. in Schweden eine Kompetenz über die Mehrwertsteuersätze aller EU-Länder und die dortige Rechtsprechung aufbauen? Das deutsche Finanzamt muss die Prüfung des schwedischen Unternehmens durch das schwedische Finanzamt durchführen lassen, da sie keine rechtliche Befugnis haben, gegen schwedische Unternehmen einzuschreiten, die sich nicht an die deutsche Umsatzsteuergesetzgebung halten. Woher sollen sie überhaupt wissen, ob z.B. ein schwedisches Unternehmen die richtigen oder die falschen Grundsätze der deutschen Mehrwertsteuer anwendet?

Das OSS-Portal für die Buchhaltung ist bis zu einem gewissen Grad eine akzeptable Lösung, wenn Sie innerhalb der EU verkaufen, „ein Ring, um sie alle zu regieren“ Berichtssystem für die Mehrwertsteuer für alle EU-Länder, in die Sie verkaufen. Eine Registrierung auf dem elektronischen Weg beim Bundeszentralamt für Steuern (BZSt) möglich. Am einfachsten ist das über das Elster Portal. Am einfachsten ist das über das Elster Portal.

Dies kann es für diejenigen, die in der EU herumreisen und auf verschiedenen Messen in verschiedenen EU-Ländern verkaufen, viel reibungsloser machen. Aber der Rest der Welt folgt dem Beispiel und oft mit niedrigen oder gar keinen Schwellenwerten dafür, wann die Pflicht zur Umsatzsteuerregistrierung im Kundenland entsteht. Nur als Beispiel: Wenn Sie einen Auftrag von einem Kunden in Indien erhalten, nun, dann müssen Sie sich dort für die Umsatzsteuer registrieren und die indische Umsatzsteuer auf den Verkauf ausweisen. Haben Sie eine Bestellung von einem Russen erhalten, ist es dasselbe. Beeilen Sie sich einfach und registrieren Sie sich für die Umsatzsteuer in Russland und weisen Sie die russische Umsatzsteuererklärung mit dem kyrillischen Alphabet aus…

Aber die nachteiligste Situation wird wahrscheinlich die Kleinunternehmer treffen, die Dienstleistungen verkaufen. Wenn Sie z. B. Übersetzungen verkaufen, können Sie Kunden auf der ganzen Welt bekommen und müssen nun anfangen, in jedem Land, in dem Sie Kunden bekommen, Mehrwertsteuer an die Finanzämter zu zahlen (dies ist heute noch nicht der Fall, im Moment hauptsächlich bei digitalen Dienstleistungen, wird aber irgendwann in Kraft treten, wenn das Bestimmungslandprinzip vollständig auf alle Waren und Dienstleistungen angewendet wird). Wie soll das in der Praxis funktionieren? Wie soll ein Kleinunternehmer den Überblick über alle Schwellenwerte für die Mehrwertsteuerregistrierung weltweit behalten? Sollte die UN ein OSS-Portal für die Meldung der weltweiten Mehrwertsteuer aufbauen? Könnte eine gute Idee sein, wenn ein solches System vorhanden wäre, BEVOR es Unternehmen zwingt, neue Buchhaltungspflichten zu erfüllen, die in der Praxis unmöglich einzuhalten sind…

Mehr Informationen dazu finden Sie hier

Mehrwertsteuerbefreiung für geringwertige Importe wird beendet

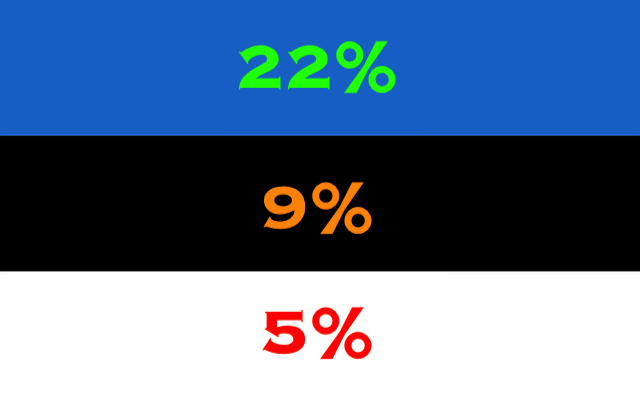

Die heutige Befreiung von der Mehrwertsteuer auf Sendungen <22 Euro wird innerhalb der EU abgeschafft. Alle Waren unterliegen nun der Einfuhrumsatzsteuer, wenn sie von einem Verkäufer außerhalb des EU-Mehrwertsteuergebiets versendet werden.

Plattformen können verpflichtet sein, Mehrwertsteuer aufzuschlagen

Dies gilt für Plattformen, die den Verkauf von Waren etc. ermöglichen. Noch nicht für Dienstleistungen. Das kann z.B. Amazon sein, wo ein schwedischer Verkäufer an einen deutschen Kunden verkauft, aber keine deutsche Mehrwertsteuer hinzufügt, dann wird Amazon verpflichtet sein, die Mehrwertsteuer hinzuzufügen und an die deutschen Steuerbehörden abzuführen.

Es könnte auch bedeuten, dass z.B. Upwork in Zukunft (frühestens 2022) gezwungen sein wird, die Mehrwertsteuer des Landes des Käufers anzuwenden, wenn jemand Dienstleistungen über die Plattform verkauft. Heute muss der Verkäufer z.B. in Schweden die schwedische Mehrwertsteuer von den Einnahmen abziehen, wenn er an eine Privatperson in einem anderen EU-Land verkauft. Die internen Rechnungen von Upwork (das interne Buchhaltungsdokument des Freelancers) fügen dem Verkäufer nicht automatisch die Mehrwertsteuer für Käufer ohne Mehrwertsteuernummer usw. hinzu. Sie müssen dies nun möglicherweise nachholen. Vieles ist aber noch unklar, wer muss und wer muss das nicht? Was passiert mit einer Plattform, die ihren Sitz außerhalb der EU hat, die z.B. israelischen Regeln folgt, die dies nicht befolgen (z.B. Fiverr)?

Änderungen der Mehrwertsteuersätze innerhalb der EU

In vielen Ländern sind die Corona-Maßnahmen und Mehrwertsteuerermäßigungen zum Jahreswechsel ausgelaufen, wie z.B. in Deutschland, Belgien, Litauen, Griechenland, Ungarn, aber einige behalten die Ermäßigungen sogar bis 2022, wie z.B. Österreich und Irland. Vor allem für Hotels und Restaurants werden die Mehrwertsteuerermäßigungen verlängert.

Die Azoren (Portugal) haben den Mehrwertsteuer-Normalsatz am 1. Juli 2021 von 18 % auf 16 % gesenkt.

Hier sind die Änderungen der Mehrwertsteuer im Jahr 2020

Aktuelle Mehrwertsteuersätze innerhalb der EU (Tabelle)

Tabelle der digitalen Mehrwertsteuersätze

Ausgewählte Änderungen der Mehrwertsteuer 2021 im Rest der Welt

Für Unternehmer in der EU sind vor allem die Änderungen bei der Umsatzsteuer auf digitale Dienstleistungen relevant. Das bedeutet, dass Sie beim Verkauf von Dateien, die heruntergeladen werden können, oder ähnlichen elektronischen Dienstleistungen unter Umständen die Umsatzsteuer des Kundenlandes in Rechnung stellen müssen, wenn Sie die Schwellenwerte des Landes für diese Dienstleistungen überschreiten. In erster Linie werden Verkäufe an Privatkunden erfasst, aber z.B. Mexiko unterscheidet in seiner Mehrwertsteuergesetzgebung nicht zwischen B2C und B2B. Viele haben Schwellenwerte, andere nicht, und dann müssen Sie sich dort ab dem ersten Verkauf für die Umsatzsteuer registrieren.

- Oman führt ein Mehrwertsteuersystem von 5 % ein (1. April 2021).

Russland senkt (wahrscheinlich) die Mehrwertsteuer auf E-Books von 20% auf 10%. Führt die Mehrwertsteuer auf digitale Währungen wie Bitcoin ein (dies steht im Widerspruch zu der Schlussfolgerung in der EU, dass Bitcoin als mehrwertsteuerfreie Währung behandelt werden sollte).

- Norwegen hat zuvor die Befreiung von der Einfuhrumsatzsteuer für Waren aufgehoben. Beachten Sie, dass Sie nun auch die norwegische Mehrwertsteuer bis zu 3000 NOK hinzurechnen müssen. Über > 3000 NOK kassiert die Spedition die Mehrwertsteuer vom norwegischen Kunden. Corona-Paket: 12% wurden bis zum ??? auf 6% reduziert.

- Großbritannien ist jetzt außerhalb der EU und außerhalb des EU-Mehrwertsteuergebiets und der Zollunion… außer Nordirland mit Sonderregelungen (innerhalb der EU für physische Waren, nicht für Dienstleistungen).

- Kanada erhebt 5% Umsatzsteuer auf digitale Dienstleistungen.

- Tadschikistan führt 19% Umsatzsteuer auf digitale Dienstleistungen ein (1.1.2021)

- Paraguay führt 10% MwSt. auf elektronische Dienstleistungen ein (1. Jan. 2021)

Hier finden Sie eine vollständige Liste der Länder, die eine lokale Mehrwertsteuer eingeführt haben, die der Verkäufer beim Verkauf digitaler Dienstleistungen an einen Kunden in jedem Land hinzufügen muss.