Wie findet man den GA4-Tracking-Code in Google Analytics?

Die Zeit läuft ab für alle Blogger und Website-Betreiber da draußen, um vor der Deadline auf GA4 umzusteigen. Andernfalls werden sie die Verkehrsstatistiken für ihre Website verlieren. Aber die Suche nach dem neuen GA4-Tracking-Code kann eine echte Qual sein. Obwohl Google Sie immer wieder auf die Umstellung auf GA4 hinweist, ist es immer noch sehr schwierig, den neuen Code zu finden, den Sie auf Ihrer Website platzieren müssen, um weiterhin Verkehrsstatistiken zu erhalten. Um die Seite zu finden, auf der sich das Tracking-Skript befindet, muss man 5 Klicks tief in die Ebenen von Google Analytics einsteigen. Wäre dies eine Seite in einem Blog, würde sie von der Google-Suchmaschine gar nicht erst indiziert werden, oder zumindest wäre es eine Seite mit sehr geringer Relevanz, da sie 5 Klicks tiefer in der Hierarchie der Website vergraben ist. Man sollte meinen, dass Google einem dies mit einem Pop-up ins Gesicht schlagen würde, wenn sie wirklich wollten, dass man zu GA4 wechselt, anstatt sich einfach für eine andere Statistiksoftware für die eigene Website zu entscheiden, die etwas benutzerfreundlicher und intuitiver ist.

Dieser Artikel ist auch verfügbar in: [Englisch]

Wann hört das alte Google Analytics auf zu funktionieren?

Google Analytics, auch bekannt als Universal Analytics, wird am 1. Juli 2023 seinen Betrieb einstellen, da es durch Google Analytics 4 (GA4) ersetzt wird.

Kurzanleitung für die Suche nach dem neuen GA4-Tracking-Code

Um den Tracking-Code in Google Analytics GA4 zu finden, gehen Sie folgendermaßen vor:

- Melden Sie sich bei Ihrem Google Analytics-Konto an.

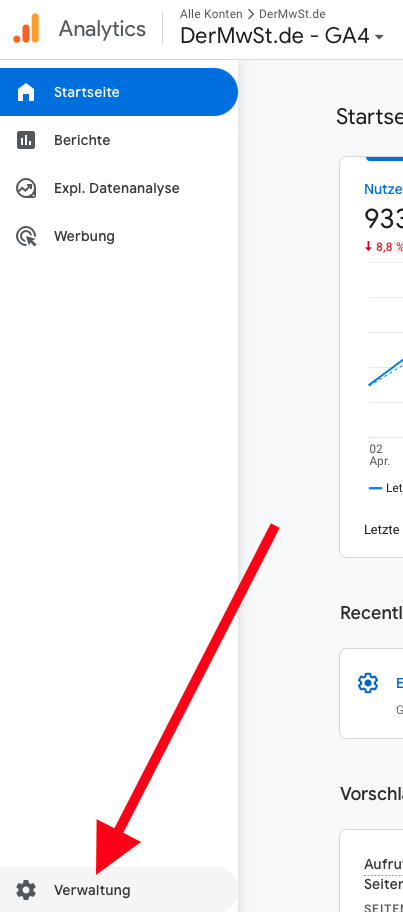

- Klicken Sie auf Verwaltung in der unteren linken Ecke der Seite.

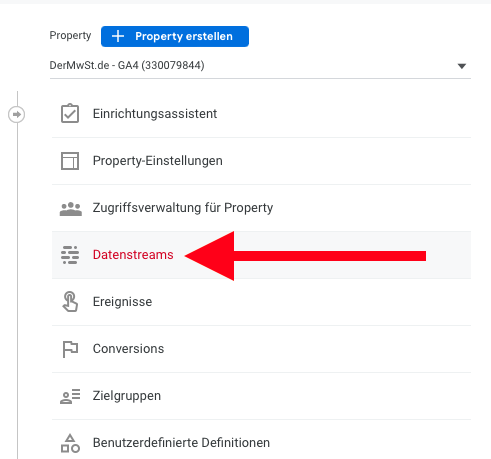

- Wählen Sie in der Spalte Property die entsprechende Eigenschaft aus.

- Klicken Sie auf Datenstreams in der zweiten Spalte.

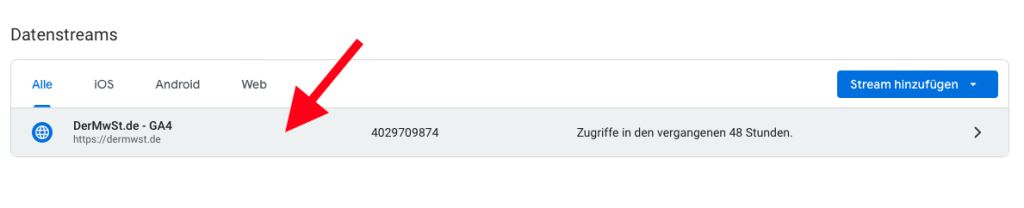

- Klicken Sie auf den Datenstreams, den Sie haben, oder erstellen Sie einen, wenn Sie noch keinen eingerichtet haben.

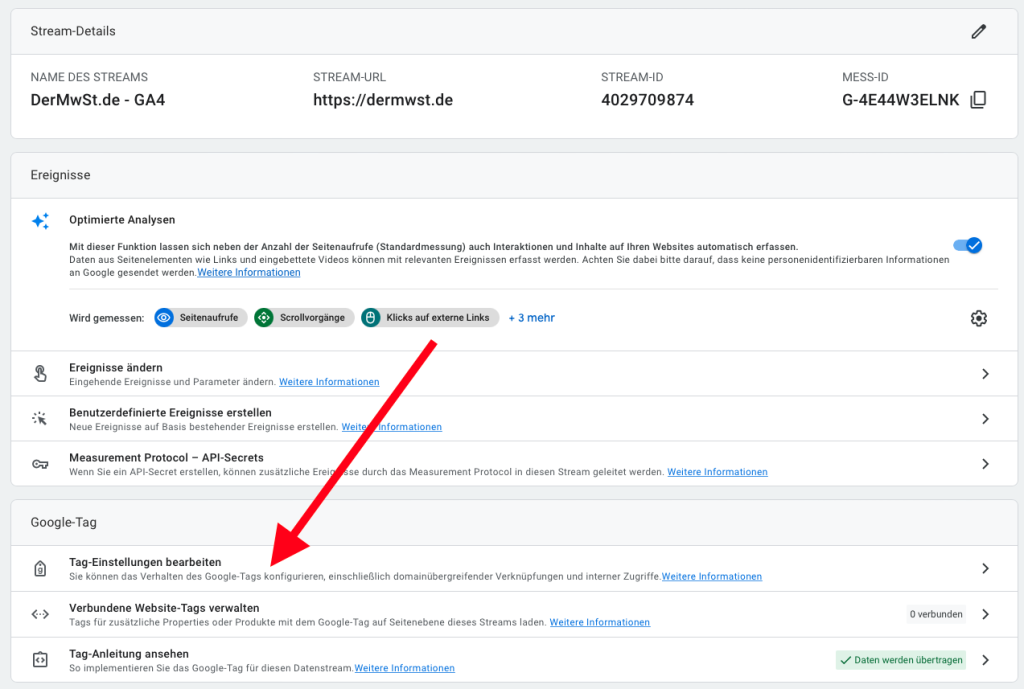

- Scrollen Sie auf der Seite nach unten und klicken Sie auf Tag Einstellungen bearbeiten.

- Klicken Sie auf Installationsanleitung in blau oben rechts auf der Seite.

- Um den Tracking-Code zu installieren, gehen Sie auf den Reiter Manuell installieren, wo Sie das komplette GA4-Tracking-Skript mit der Mess-ID finden können.

- Kopieren Sie den Tracking-Code, indem Sie auf das Kopiersymbol in der oberen rechten Ecke des Codeblocks klicken, um den Code in die Zwischenablage zu kopieren.

- Sie sollten den Code in den Header-Bereich Ihrer Website einfügen, um mit dem Tracking der Traffic-Details zu beginnen.

Detaillierte Anleitung mit Bildern zum Auffinden des GA4-Trackingcodes

So finden Sie den GA4-Tracking-Code. Melden Sie sich zunächst in Ihrem Google Analytics-Konto an. Klicken Sie dann auf Verwaltung unten rechts auf dem Bildschirm (das Coq-Rad).

Eigenschaft auswählen

In der Spalte Eigenschaft wählen Sie die entsprechende Eigenschaft aus. Mit anderen Worten: Wählen Sie Ihre Website. Klicken Sie dann auf Datenstreams in der zweiten Spalte.

Wählen Sie den Datenstreams (Website)

Klicken Sie auf den Datenstreams, den Sie haben, oder erstellen Sie einen, wenn Sie noch keinen eingerichtet haben. Mit Datenstrom ist bei Google Analytics wirklich die Website gemeint, für die Sie den Code benötigen.

Klick auf Tag-Einstellungen bearbeiten

Diese Seite ist ein wenig verwirrend. Wo ist der Code? Man könnte meinen, man solle auf die Schaltfläche Kopieren oben rechts klicken (Mess-ID), aber damit wird nur die ID kopiert, nicht der benötigte HTML-Code. Um den Code zu finden, müssen wir uns durch einige weitere Ebenen von Google Analytics klicken. Scrollen Sie auf der Seite nach unten und klicken Sie auf den vielleicht nicht ganz so offensichtlichen Tag-Einstellungen bearbeiten.

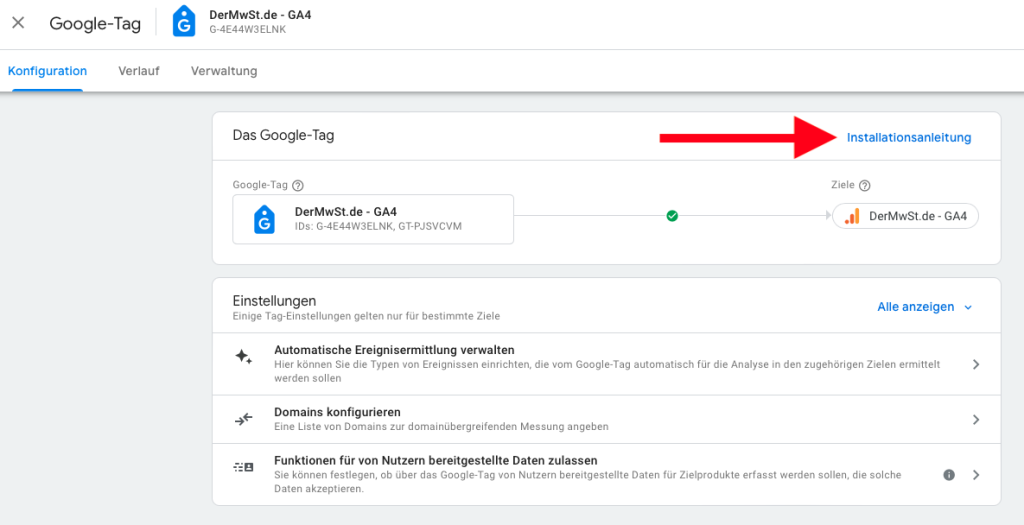

Installationsanleitung

Klicken Sie auf Installationsanleitung in blau oben rechts auf der Seite.

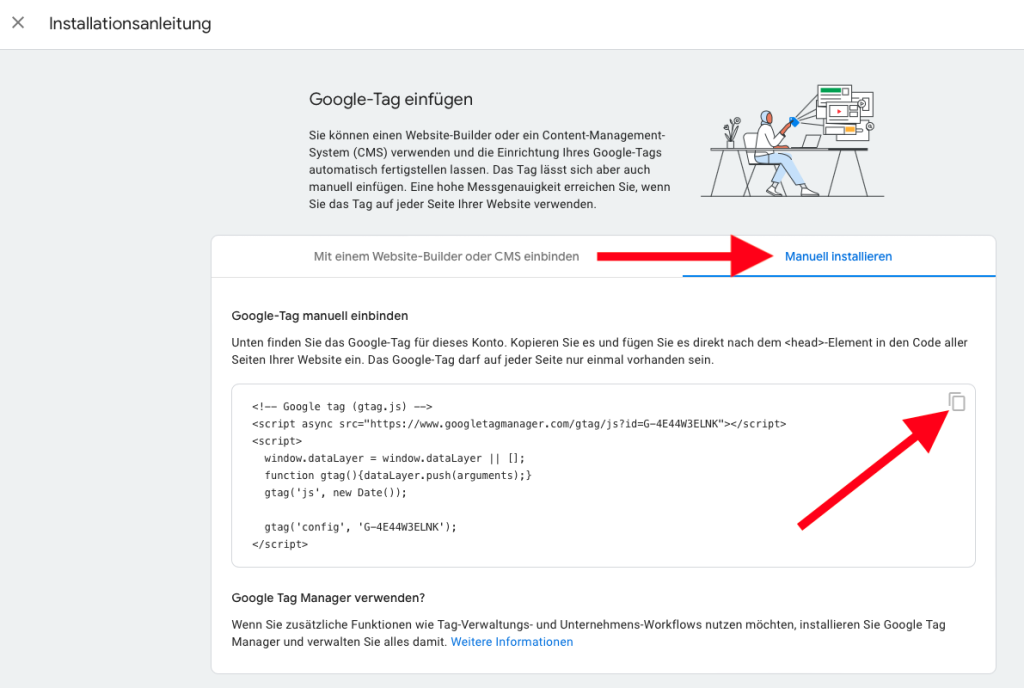

Skript kopieren

Um den Tracking-Code zu installieren, gehen Sie auf den Reiter Manuell installieren, wo Sie das komplette GA4-Tracking-Skript mit Mess-ID finden.

Kopieren Sie den Tracking-Code, indem Sie auf das Kopiersymbol in der rechten oberen Ecke des Codeblocks klicken, um den Code in die Zwischenablage zu übertragen.

Sie sollten den Code in den Header-Bereich Ihrer Website einfügen, um mit der Verfolgung der Verkehrsdaten zu beginnen. Eine geeignete Position, um diesen Code zu platzieren, ist direkt vor dem </head> Tag in der HTML-Datei, was normalerweise direkt vor dem ersten <body> Tag ist.