W-8BEN-E Erklärung

W-8BEN-E auf Deutsch ausfüllen. Was ist W-8BEN? Wie fülle ich die IRS W-8 Dokumente aus? Wird die Form w8-bene, w8 bene oder w8bene genannt? W 8ben formular deutsch? Welche Felder müssen auf dem Formular W-8BEN-E ausgefüllt werden? Was ist W8BENE? W 8ben ausfüllen?

„Hey! Wissen Sie, ob Sie das Formular W-8BEN oder W8BEN-E ausfüllen müssen, wenn Sie eine Einzelfirma haben? (gilt für die Registrierung bei DistroKid)“

Müssen Sie das W-8BEN-E ausfüllen?

Einzelpersonen und Einzelunternehmen müssen W-8BEN förmlich einreichen, auch wenn sie keine Steuergutschrift beantragen. Fehlt sie, werden 30 % Quellensteuer einbehalten. Das Formular W-8BEN-E muss von Unternehmen, die keine Steuergutschrift beantragen, nicht ausgefüllt werden. DistroKid hat hier eine Anleitungsseite mit Hilfe zum Ausfüllen des Formulars. Es liegt in der Verantwortung des zahlenden Unternehmens, dieses Formular zu sammeln und einzureichen. Es sollte nicht an die US-Steuerbehörde geschickt werden, aber das Unternehmen, das Sie bezahlt, muss dieses Dokument einfach bei sich haben – wenn Sie 30 % zusätzliche Steuern vermeiden wollen. Auf dem Formular W-8BEN(-E) ist auch eindeutig vermerkt, dass es nicht bei den IRS eingereicht werden darf – weder von Ihnen, der das Geld erhält, noch von der Person, die es zahlt. Die Rechnungsprüfer des zahlenden Unternehmens wollen dieses Dokument sehen, um zu überprüfen, ob sie einer Person eine Entschädigung ohne Abzug von 30 % Steuern zahlen dürfen. Liegt dieses Dokument vor, kann das Unternehmen das Geld zu 0% (oder in manchen Fällen zu 15%) versteuern. Fehlt sie, muss das Unternehmen 30 % Steuern von der Zahlung abziehen. Diese Steuer (Withholding tax) wird als Quellensteuer bezeichnet.

Für Einzelpersonen/Unternehmen, die in einem Land registriert sind, das ein Doppelbesteuerungsabkommen mit den USA geschlossen hat, und bei denen der Zahlungspflichtige das Formular W-8BEN(-E) gesammelt hat, wird diese Quellensteuer auf 0 % (in einigen Fällen 15 %) reduziert. Deutschland hat dieses Abkommen.

Auftragserklärungen:

W-8BEN-E: Für Unternehmen (E steht für „Entities“)

W-8BEN: Für Privatpersonen/Hobbyunternehmen/Einzelunternehmen

W-8: Alle Formulare, die mit W-8 beginnen, beziehen sich auf die Bescheinigung der Quellensteuer und der steuerlichen Ansässigkeit.

W-9: Nur für US-Bürger (entspricht dem W-8BEN-E für ausländische Staatsangehörige)

Foreign tax identifying number: Ihre DE-VAT-nr (Umsatzsteuer-Identifikationsnummer DEXXXXXXXX)

Withholding tax: Besteuerungsabzug (vergleichbar mit den Arbeitgeberbeiträgen, die abgezogen werden, bevor der Arbeitnehmer das Geld erhält)

FATCA: Foreign Account Tax Compliance Act (FATCA), das als Teil des HIRE-Gesetzes erlassen wurde, verlangt von ausländischen Finanzinstituten und bestimmten anderen ausländischen Nicht-Finanzunternehmen im Allgemeinen, dass sie die von ihren US-Kontoinhabern gehaltenen ausländischen Vermögenswerte melden oder einer Quellensteuer auf quellensteuerpflichtige Zahlungen unterliegen (Withholding tax). Das HIRE-Gesetz enthielt auch Rechtsvorschriften, die US-Personen dazu verpflichteten, ihre ausländischen Finanzkonten und ihr ausländisches Vermögen nach Wert zu melden.

FFI: Foreign Financial Institute. Wenn Sie das betrifft, hätten Sie es wissen müssen. Die einzelnen Unternehmen müssen sich keine Sorgen machen.

Soll ich W-8BEN oder W-8BEN-E ausfüllen?

Wenn Sie eine Einzelperson, ein Autor, ein Künstler oder ein Hobbyist sind und das Geld/die Lizenzgebühr als Privatperson erhalten, empfehle ich Ihnen dringend, das W-8BEN auszufüllen, da es nur eine Seite hat. Auch wenn Sie ein Einzelunternehmen und eine Umsatzsteuer-Identifikationsnummer haben, können Sie als Privatperson Tantiemen erhalten. Laut University of Oregon, Sole Traders (d.h. Einzelunternehmen in Deutschland) wird in diesem Fall auch als „Privatperson“ interpretiert. Wenn dies der Fall ist, verwenden Sie W-8BEN. Wenn klar ist, dass Ihr Unternehmen (Ltd/Aktiengesellschaft) die Lizenzgebühren erhält und nicht Sie als Privatperson oder Ihr Einzelunternehmen, dann sollten Sie das Formular mit E am Ende verwenden. Das E steht für Entity und bezieht sich auf Unternehmen und Organisationen. Das Geschäftsformular W-8BEN-E ist 8 Seiten lang und VIEL komplizierter zu verstehen. Es ist ein Lehrbuchbeispiel für verrückt gewordene Bürokratie, und wenn Sie mich fragen, sollte es für Staaten illegal sein, Unternehmer dieser Art von bürokratischem Terrorismus zu unterwerfen, was es ja auch ist.

Die Tatsache, dass auf dem Formular auch steht, dass es im Rahmen des Paperwork Reduction Act überprüft wurde, macht es noch lächerlicher. Nach diesem Gesetz soll dies beispielsweise vermieden werden:

- We want to be good stewards of the public’s time, and not overwhelm them with unnecessary or duplicative requests for information.

- The PRA clearance process involves calculating burden hours. It’s important to understand how long it will take members of the public to complete your request.

Die meisten Rubriken können von einem kleinen Unternehmen oder einer AB übersprungen werden, aber es kann schwierig sein, zu wissen, was man ausfüllen muss und wie man es ausfüllt.

Für die meisten Kleinunternehmen reicht es aus, Part I und Part III sowie Part XXX mit einer Unterschrift auszufüllen.

EINZELFIRMA (sole trader oder sole proprietorship im Englischen) füllt also W-8BEN aus.

Warum wird W-8BEN(-E) benötigt?

Sie ist erforderlich, um nachzuweisen, wo Sie steuerlich registriert sind und um sicherzustellen, dass Sie kein US-Bürger sind. Dann vermeiden Sie die höhere Steuer von 30 %. Das Formular ist 3 Jahre gültig, danach muss es erneuert werden. Bei einigen Kostenträgern muss das Formular jedes Jahr aktualisiert werden.

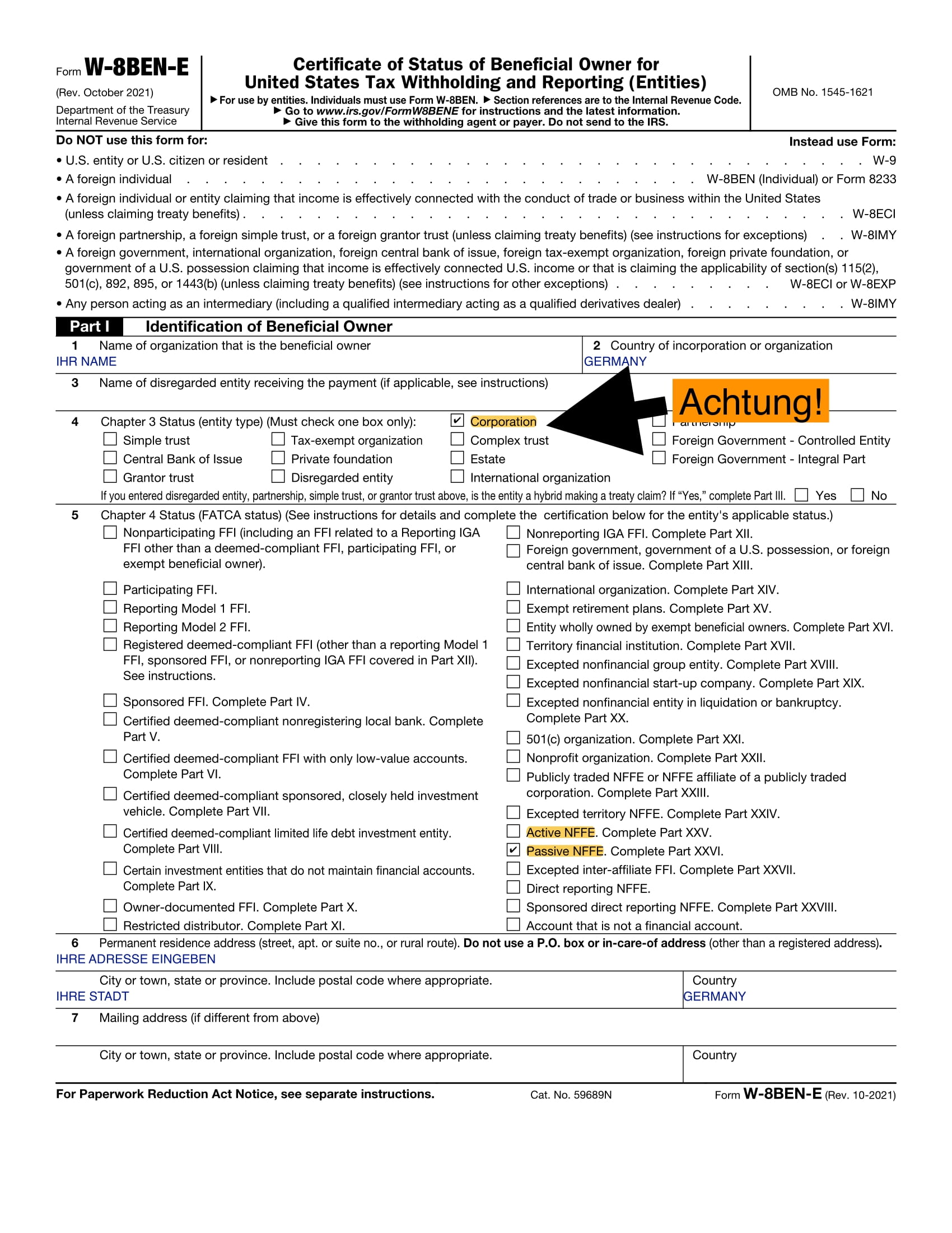

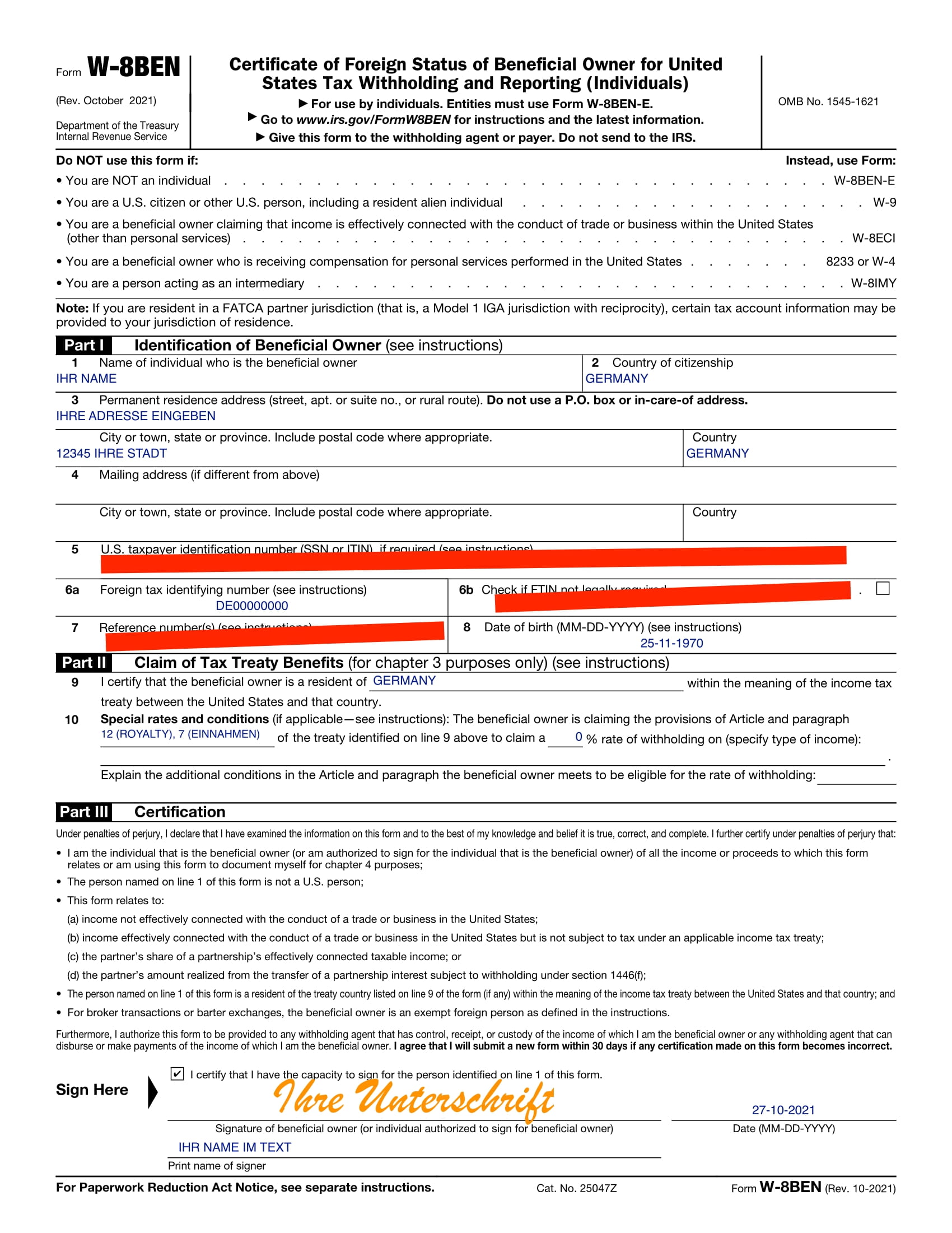

Beispiel für ein ausgefülltes W-8BEN-E

W-8BEN-E (Seite 1)

Hier (Abschnitt 5) müssen Sie entweder Aktive NFFE oder Passive NFFE ausfüllen. Wenn Sie dies tun, müssen Sie die Folgefragen in XXV oder XXVI beantworten. Wenn Ihr Zahlungspflichtiger einen „Chapter 4 status“ verlangt, um Zahlungen zu leisten, sollten die meisten kleinen Unternehmen Active NFFE oder möglicherweise Passive NFFE wählen. Wenn Ihr Geschäft hauptsächlich aus Provisionseinnahmen besteht, z. B. aus Musik, Büchern oder ähnlichen Tantiemen, sollten Sie PASSIVE NFFE wählen.

Active NFFE vs Passive NFFE

Möchten Sie auch versuchen, ein KI-Video zu erstellen?

Active NFFE

Ein Unternehmen gilt als aktives NFFE, wenn es ein Unternehmen ist und weniger als 50 Prozent seines Bruttoeinkommens im vorangegangenen Kalender- oder Steuerjahr aus passivem Einkommen besteht. Darüber hinaus beträgt der gewichtete Durchschnitt des prozentualen Anteils der von der Einrichtung gehaltenen Vermögenswerte, die passive Einkünfte erwirtschaften oder zur Erzielung passiver Einkünfte gehalten werden (gewichtet nach dem Gesamtvermögen und auf vierteljährlicher Basis gemessen), weniger als 50 Prozent. Der Wert der Aktiva einer NFFE wird auf der Grundlage des Marktwerts oder des Buchwerts der Aktiva in der Bilanz der NFFE (nach einem US-amerikanischen oder internationalen Rechnungslegungsstandard) ermittelt.

Passive NFFE

Im Allgemeinen bezieht sich passives Einkommen auf den Teil des Bruttoeinkommens, der aus Dividenden, Zinsen, zinsähnlichem Einkommen, Renten, Mieten und Honorare (mit Ausnahme von Mieten und Honoraren, die im Rahmen der aktiven Ausübung eines Unternehmens oder von Tätigkeiten, die zumindest teilweise von Arbeitnehmern ausgeübt werden, erhalten werden) und anderen passiven Einkunftsarten.

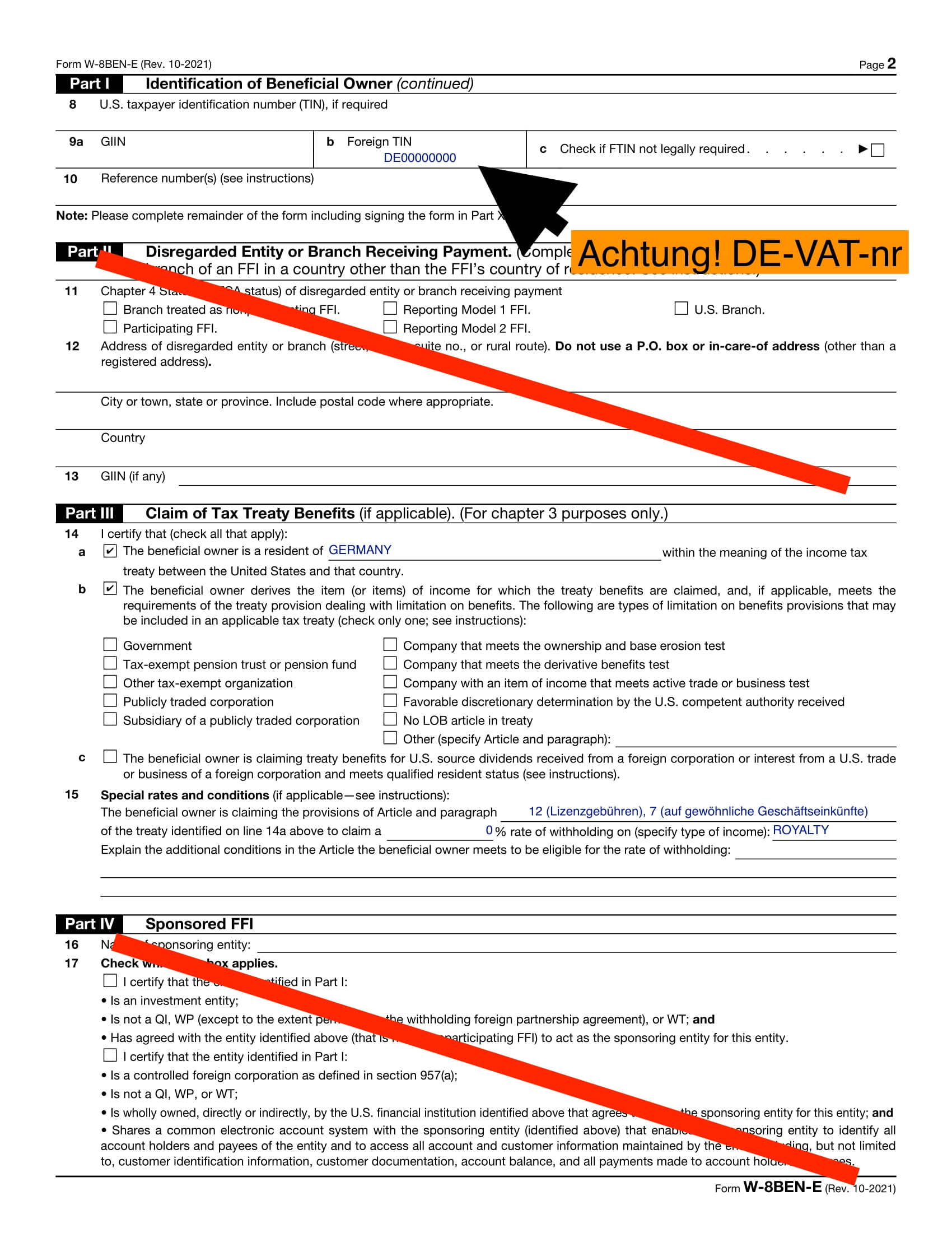

W-8BEN-E (Seite 2)

Part III – 14

14 b) Kreuzen Sie das Kästchen bei 14 b und dann das Kästchen für “Company that meets the ownership and base erosion test”. Das bedeutet, dass Ihr Unternehmen zu mehr als 50 % einer Person (Ihnen) gehört, die in demselben Land (z. B. Deutschland) registriert ist wie Ihr Unternehmen (das in Deutschland registriert ist). Hier geht es vor allem darum, Menschen aus einem Drittland davon abzuhalten, zu versuchen, über ein anderes Land (z. B. Deutschland), das ein Steuerabkommen mit den USA hat, Vorteile zu erhalten. Es ist nicht ganz klar, ob eine Person, die in demselben Land wie das Unternehmen registriert ist, wirklich 14b ausfüllen muss, aber ich empfehle, es so zu machen, wie ich es vorgeschlagen habe, um übermäßig klar zu sein.

Part III – 15

Es gibt widersprüchliche Aussagen, wenn Sie in den Zeilen unter 15 begründen müssen, was im Formular und in der Anleitung steht. Wenn man jedoch die IRS-Anweisungen für das Formular liest, erscheint dies überflüssig. Meiner Meinung nach haben Sie dies bereits in 14(a) begründet und brauchen daher keine weitere Begründung im Sinne von 15 abzugeben:

Line 15 must be used only if you are claiming treaty benefits that require that you meet conditions not covered by the representations you make on line 14 (or other certifications on the form). This line is generally not applicable to claiming treaty benefits under an interest or dividends (other than dividends subject to a preferential rate based on ownership) article of a treaty or other income article, unless such article requires additional representations. For example, certain treaties allow for a zero rate on dividends for certain qualified residents provided that additional requirements are met, such as ownership percentage, ownership period, and that the resident meet a combination of tests under an applicable LOB article.

https://www.irs.gov/instructions/iw8bene

ABER… was in den Anleitungen steht und wie die Praxis in Wirklichkeit aussieht, scheint in diesem Punkt auseinander zu gehen. Die Wirtschaftsprüfungsgesellschaft KPMG ist zu dem Schluss gekommen, dass die Zeile 15 doch auszufüllen ist:

„Complete Line 15 and indicate that the income is not attributable to a permanent establishment in the United States. Line 15 must be completed when the beneficial owner is claiming treaty benefits that require it to meet conditions not covered by the representations otherwise included on the Form W-8BEN-E. As the business profits treaty clauses require that the income for which the treaty claim is made is not attributable to a permanent establishment in the United States, the beneficial owner must certify to this on Line 15. While some may argue that this is not required, experience reveals—both from tax audits and based on discussions with IRS examination teams—that Line 15 must be completed.“

Am wichtigsten ist es, hervorzuheben, dass Ihr Unternehmen eine Betriebsstätte in Deutschland hat und dass das Unternehmen beispielsweise in Deutschland Steuern zahlt.

“I work from Germany, and my company has a permanent establishment only in Germany, where the company pays taxes on its revenue.”

Wenn Sie ordentliche Geschäftseinkünfte haben, können Sie die anderen Felder unter Punkt 15 wie folgt ausfüllen:

ARTICLE 7(1), 0, Business profits

W-8BEN-E (Seite 3)

W-8BEN-E (Seite 4)

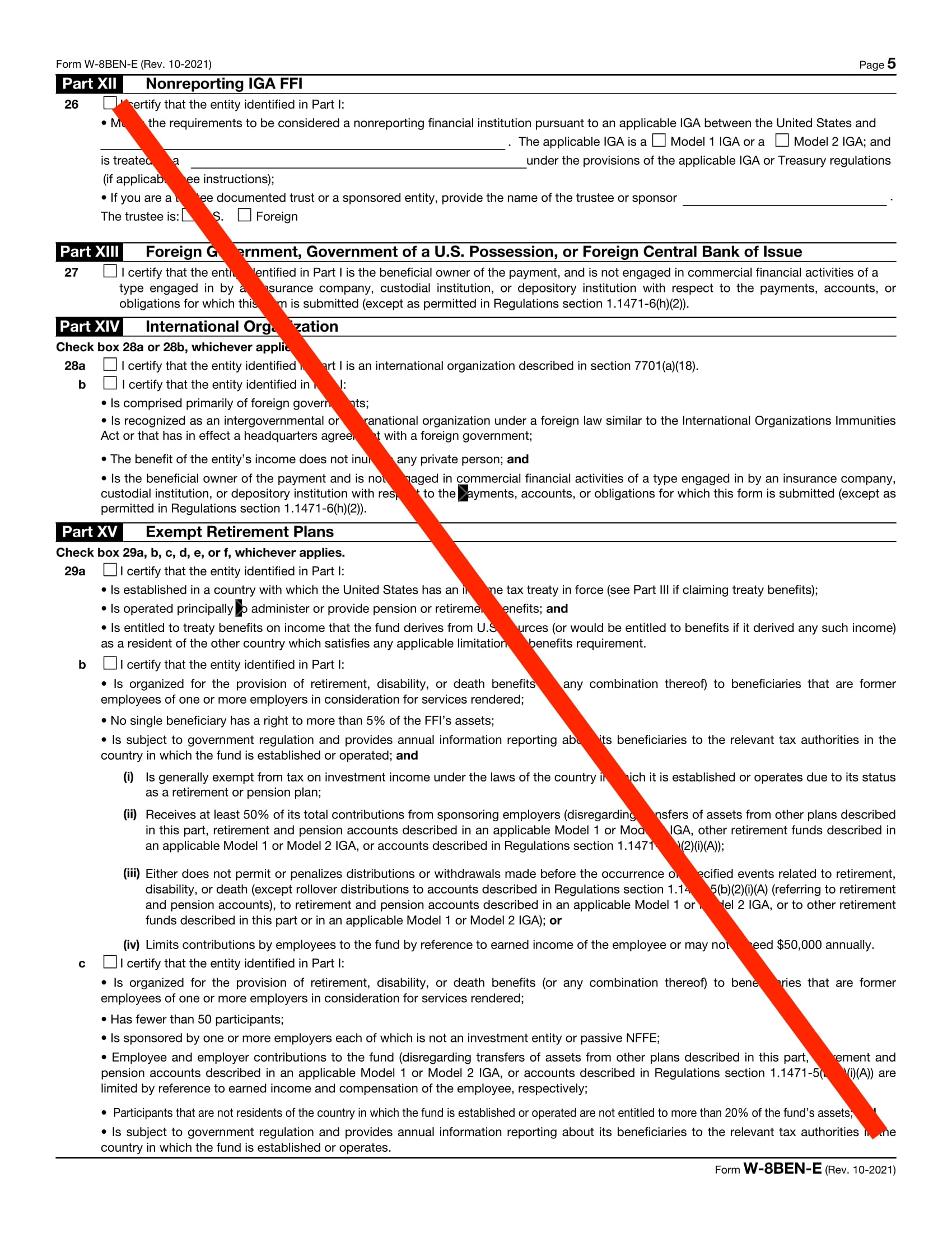

W-8BEN-E (Seite 5)

W-8BEN-E (Seite 6)

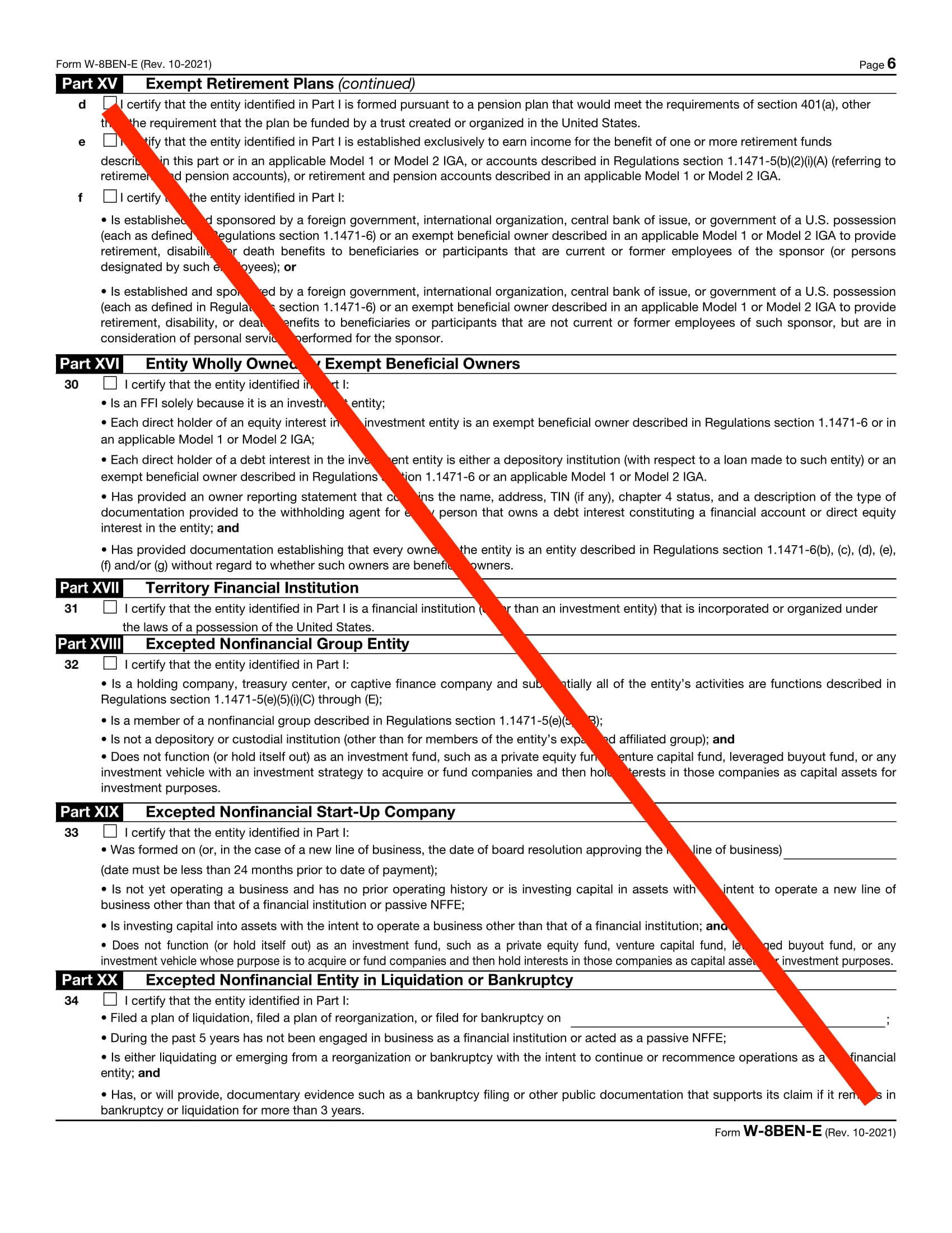

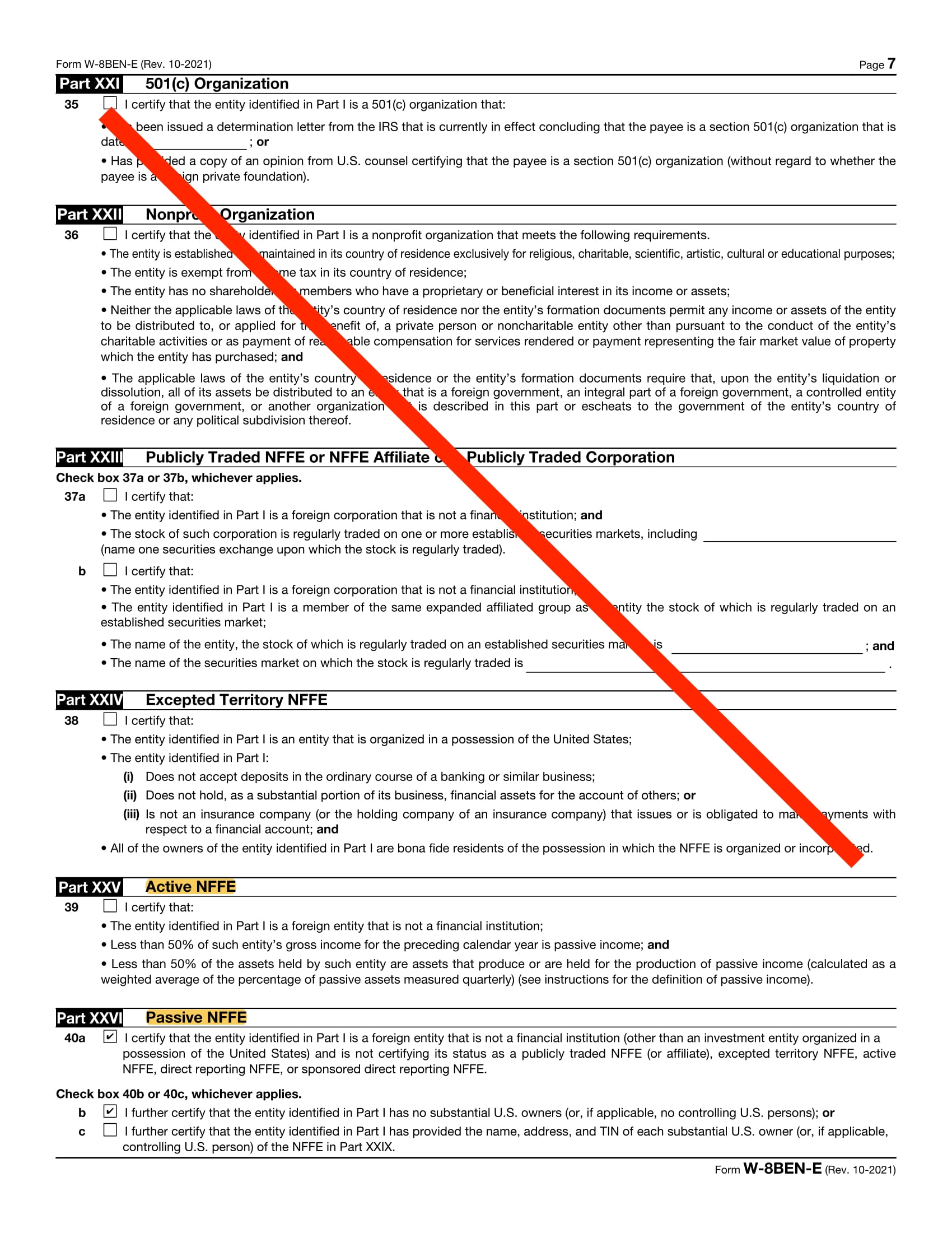

W-8BEN-E (Seite 7)

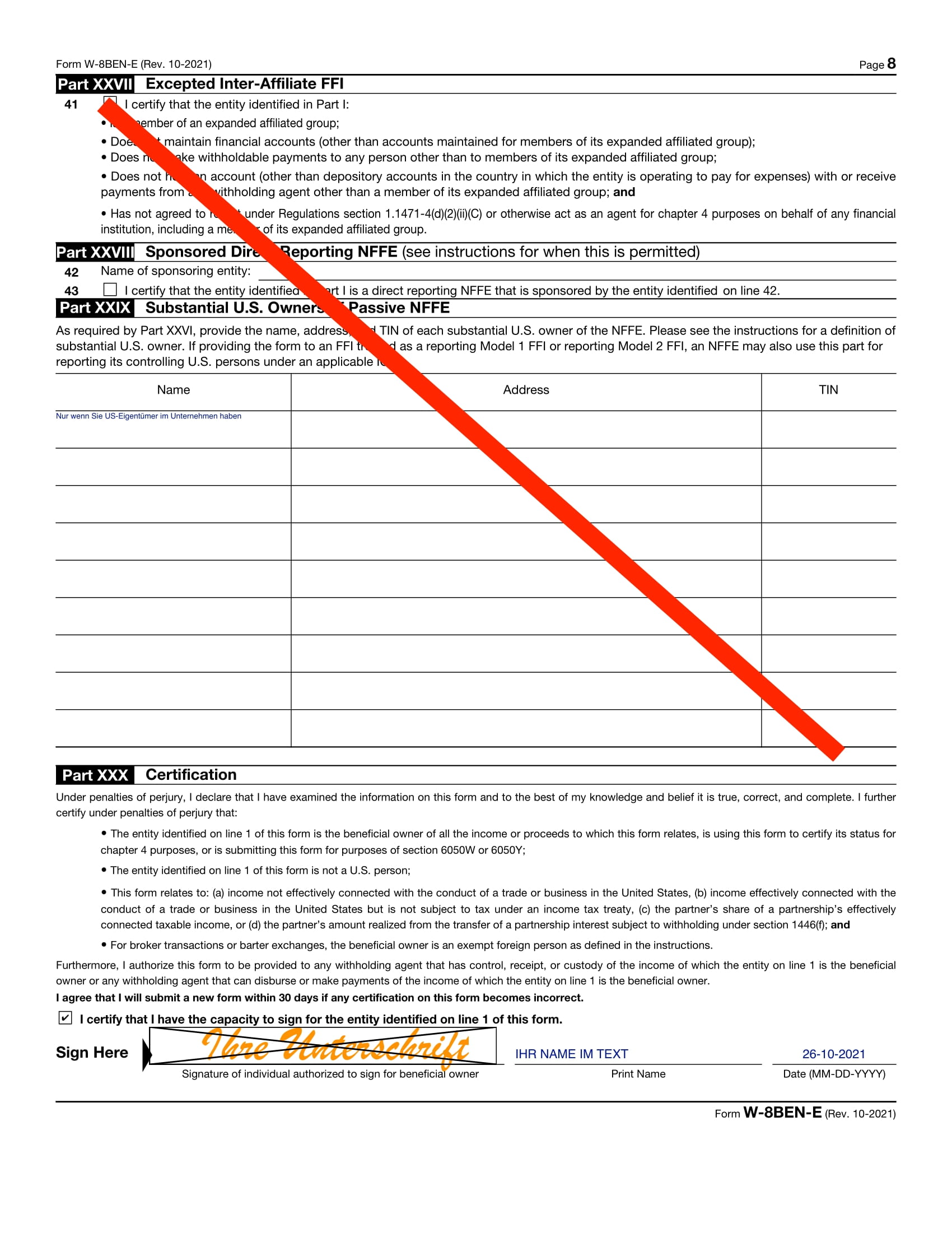

W-8BEN-E (Seite 8)

Hier können Sie alle Seiten des ausgefüllten Musterformulars W-8BEN-E herunterladen

Beispiel für ein ausgefülltes W-8BEN

Laden Sie das ausgefüllte Musterformular W-8BEN hier herunter

Kann ich eine digitale Signatur verwenden?

Nein, digitale Signatur darf nicht verwendet werden. Das US-Recht verlangt nach wie vor diehandschriftliche Unterschrift. Wenn Sie keinen Drucker und keinen Scanner haben, können Sie ein Foto Ihrer Unterschrift mit Ihrem Handy vor einem weißen Hintergrund machen. Verwenden Sie dann ein beliebiges Bildprogramm und machen Sie den weißen Hintergrund transparent. Fügen Sie das Bild dann einfach an der Stelle ein, an der es in Ihrem PDF-Editor angezeigt werden soll. Wenn Ihr PDF-Programm das Einfügen von Bildern nicht unterstützt, können Sie das Formular z. B. mit Clever PDF in ein Word-Dokument umwandeln. Auf diese Weise können Sie die steinzeitliche Regel der manuellen Unterschrift auf Papier umgehen, die dann wieder in den Computer eingescannt werden muss.

Welches Einkommen ist von der US-Steuer betroffen?

Ausländische Staatsangehörige (aus Sicht der USA), die nicht in den USA ansässig sind, müssen 30 % US-Steuer auf Einkommen zahlen, das sie aus US-Quellen beziehen und das in eine oder mehrere dieser Kategorien fällt:

- Interesse (einschließlich OID).

- Verteilungen

- Mieten

- Lizenzgebühren

- Premier

- Livrines

- Vergütung für erbrachte Dienstleistungen oder erwartete Einkünfte daraus

- Substitutionszahlungen für ein Wertpapierleihgeschäft

- Periodisches Einkommen. Sonstige feste oder bestimmbare jährliche oder periodische Erträge oder Gewinne.

Definition der Einkünfte, die der U.S. Quellensteuer unterliegen

Weitere Informationen über W8BEN-E

Zusätzliche Informationen des IRS zu den W-8BEN(-E)-Formularen auf Englisch finden Sie hier